Vous voulez voir quelque chose de sinistre ?

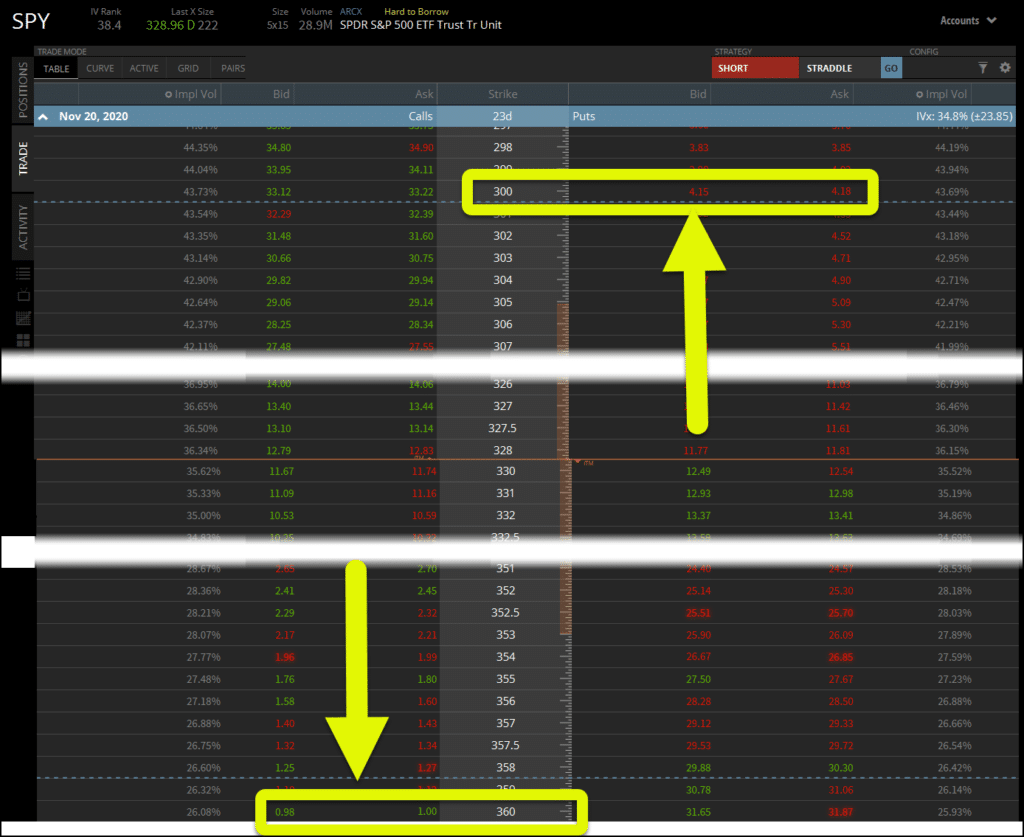

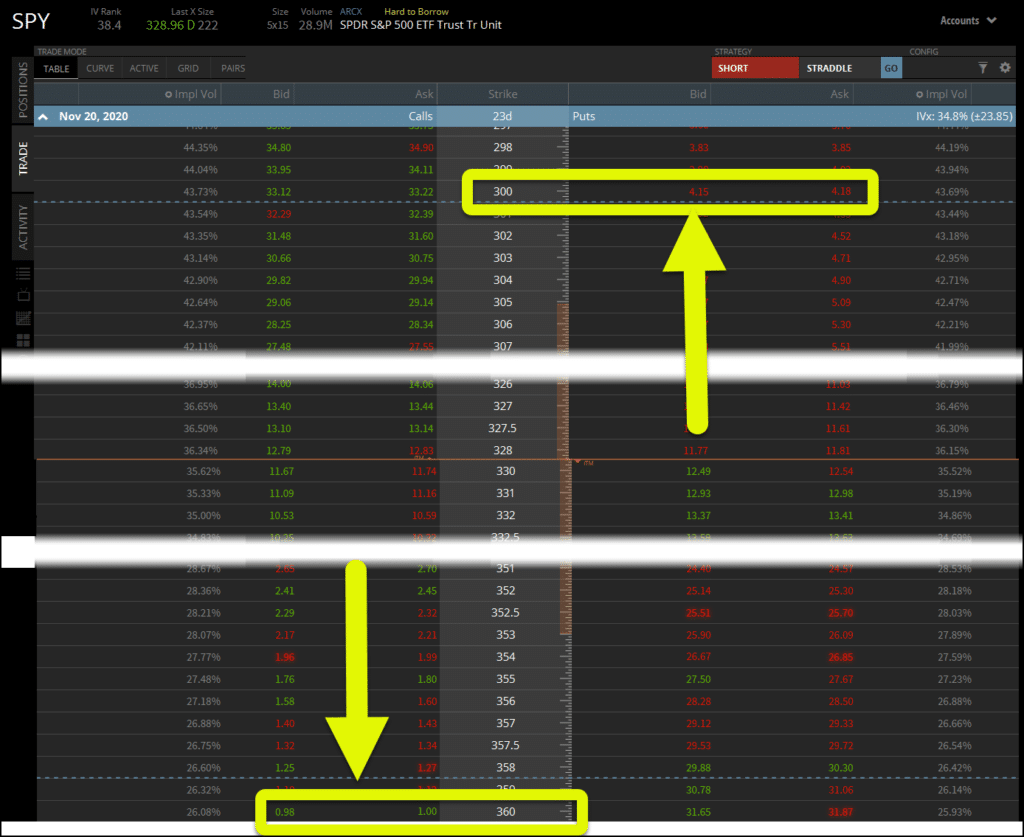

Jetez un coup d’œil à la chaîne d’options suivante :

Avec un prix actuel du SPY de ~330 $, les options d’achat pour le strike de 360 $, à 30 $, sont à 1,00 $.

Mais les options de vente au strike de 300$ sont à 4,17$ !

Pourquoi cela arrive-t-il ?

La demande pour les puts équidistants sont plus actifs que les calls.

Mais ce n’est pas tout ce qui se passe ici… cela a à voir avec quelque chose appelé le IV Skew dont je vous parlerai mais sous peu.

Je vais vous expliquer ce que c’est, et pourquoi c’est si important pendant cette période volatile du marché.

Il y a des opportunités prêtes à être exploitées, si vous prenez ce que je vais vous montrer, et commencez à l’appliquer.

Qu’est-ce que le skew IV

Plus simplement, le skew IV est la différence entre le prix des options qui sont équidistantes du côté call et put.

Dans l’exemple ci-dessus, je suis sorti de 30 $ hors de la monnaie de chaque côté du prix actuel de l’action.

Lorsque je parle du prix actuel, je me réfère aux options à la monnaie où le prix d’exercice correspond au prix actuel de l’action.

Alors, pourquoi les prix étaient-ils si différents ?

Simple demande.

Mais la plupart des traders d’options connaissent cela sous un autre nom : la volatilité implicite.

Lorsque la demande augmente pour une option, la volatilité implicite augmente tout comme le prix.

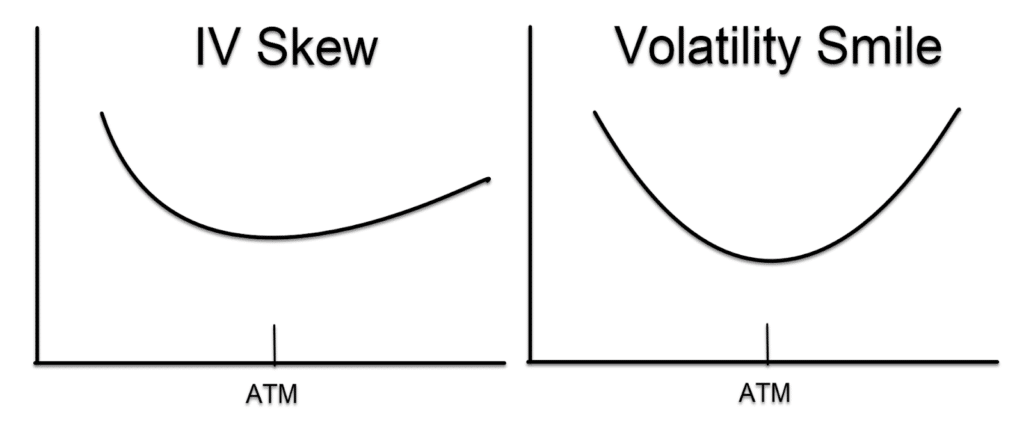

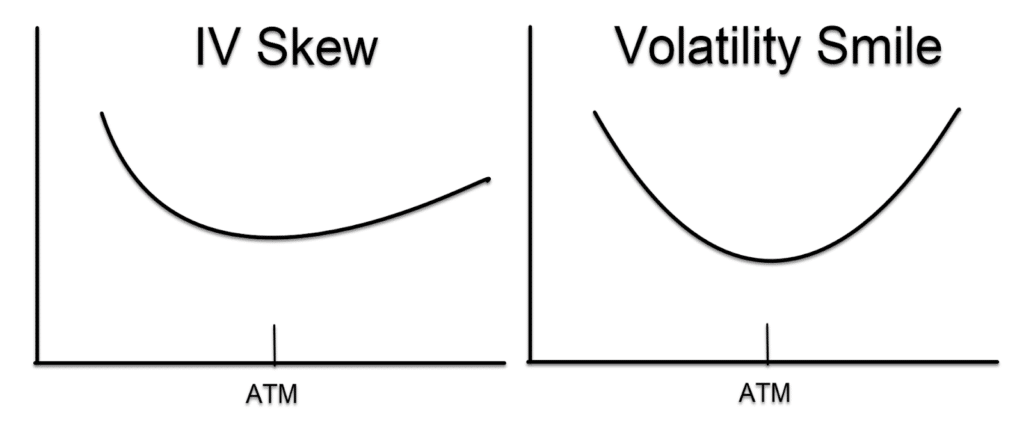

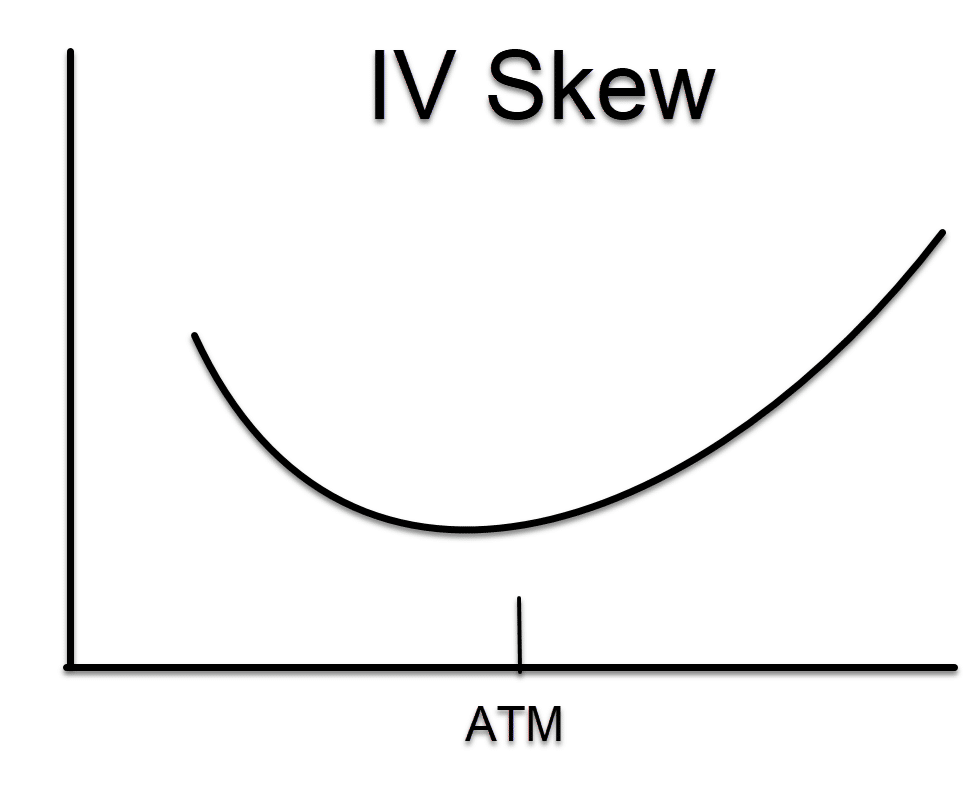

Voici à quoi ressemble le skew.

Maintenant, vous vous demandez probablement si la volatilité implicite augmente plus on s’éloigne, pourquoi les options sont moins chères ?

Eh bien, c’est parce que même si la VI augmente, la composante de prix qui provient de la distance entre le prix d’exercice et le cours actuel de l’action diminue plus rapidement.

Donc, alors que la VI augmente, la composante de distance diminue.

Pourquoi cela se produit-il ?

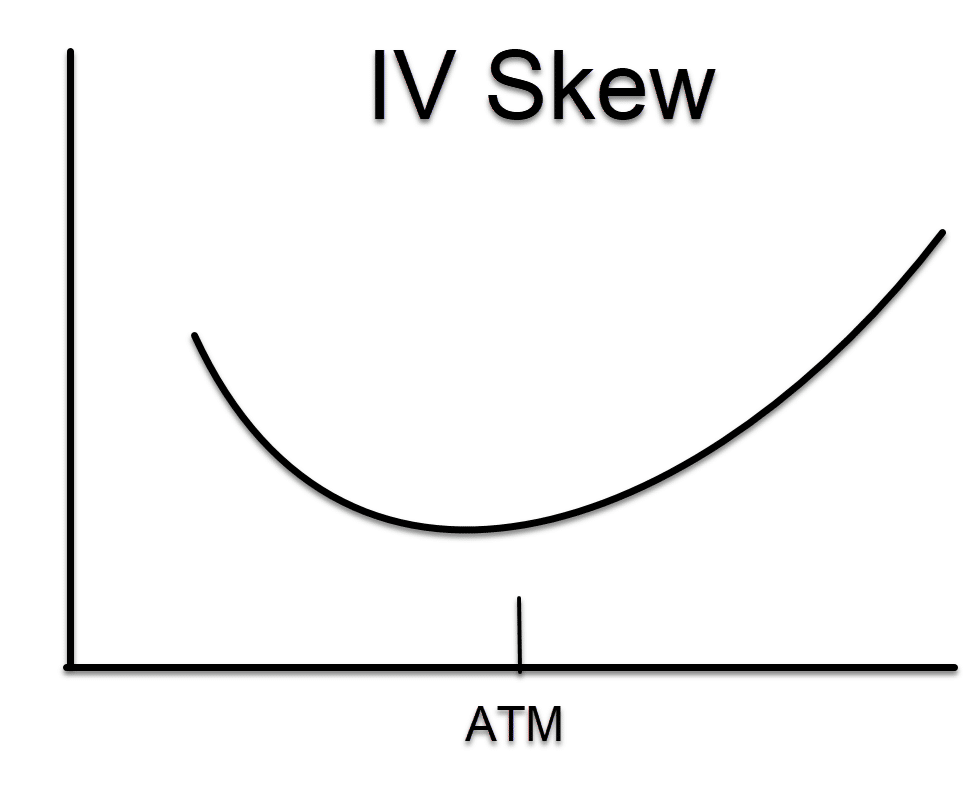

Avec les options SPY, vous obtenez quelque chose qui ressemble à ceci :

Les portefeuilles de gros capitaux détiennent souvent des tonnes de positions en actions. Pour les protéger, ils préfèrent acheter une protection contre un indice de panier.

Sinon, ils devraient gérer des options pour chaque action individuelle, ce qui ferait grimper leurs coûts.

On voit l’inverse se produire avec les actions où les calls sont souvent plus chers que les puts.

Les traders aiment acheter des calls sur les actions parce qu’elles ont plus de potentiel de hausse que les indices.

Vous ne verrez jamais un indice se faire racheter comme une action !

Maintenant, il y a aussi un peu d’histoire ici.

Avant le lundi noir de 1987, les options très en dehors de la monnaie étaient assez bon marché.

Après cette chute historique, les teneurs de marché des options ont commencé à fixer le prix de ces événements aberrants, car il s’avère que… ils se produisent plus souvent que vous ne le pensez !

Utiliser cela à votre avantage

Voici comment je transforme ces informations en trades actionnables.

Pour commencer, j’aime faire le contraire de ce que fait le marché !

Cela signifie que j’aime vendre des options de vente sur le SPY et acheter des appels.

Pourquoi ferais-je cela ?

Lorsque je vends des options de vente sur le SPY, comme dans un spread de crédit de vente, qui est un pari haussier, je peux aller assez loin du prix actuel et obtenir un bon paiement.

Vous voyez, la même demande qui maintient le prix de l’option élevé si loin peut jouer en ma faveur.

Si les gens veulent les acheter, alors pourquoi ne pourrais-je pas les vendre ?

Reprenons la chaîne d’options de plus haut comme exemple.

Si je m’attends à ce que le marché bouge de 30 $, mais que je ne suis pas sûr de la direction, quelle option serait la plus payante ?

Eh bien, l’option d’exercice de 300 $ se vend 4,00 $ et l’option de 360 $ se vend 1,00 $.

Je sais laquelle je préfère choisir !

Dans le même temps, si je veux acheter des options d’achat, je préfère acheter des appels sur le SPY que sur une action.

Cela fonctionne particulièrement bien après un fort selloff et les marchés essaient de trouver un fond.

Je peux acheter des options d’achat très en dehors de la monnaie pour relativement peu cher.

Gardez le risque à l’esprit

Un mot de prudence.

Lorsque j’achète des options, le plus que je peux perdre sur une transaction est le prix que j’ai payé pour l’option.

Cependant, vendre des options est une autre histoire.

Vendre des options nues me laisse ouvert à un risque indéfini.

Est-ce que cela signifie que je veux seulement acheter des options ?

Pas nécessairement.

Lorsque je possède une option, le temps travaille contre moi. Chaque jour qui passe ronge le prix de cette option.

D’un autre côté, cette même dégradation travaille pour moi lorsque je suis vendeur.

Il y a donc un compromis entre les deux.

Heureusement pour vous, j’enseigne aux traders comment utiliser les deux.

Et un excellent endroit pour commencer est mon Bullseye Trade de la semaine.

Avec un choix par semaine, vous obtenez ma meilleure idée de trade avant l’ouverture du marché le lundi.

Un trade par semaine peut-il vraiment faire une différence ?

Voyez par vous-même.

Cliquez ici pour en savoir plus.