Wil je iets engs zien?

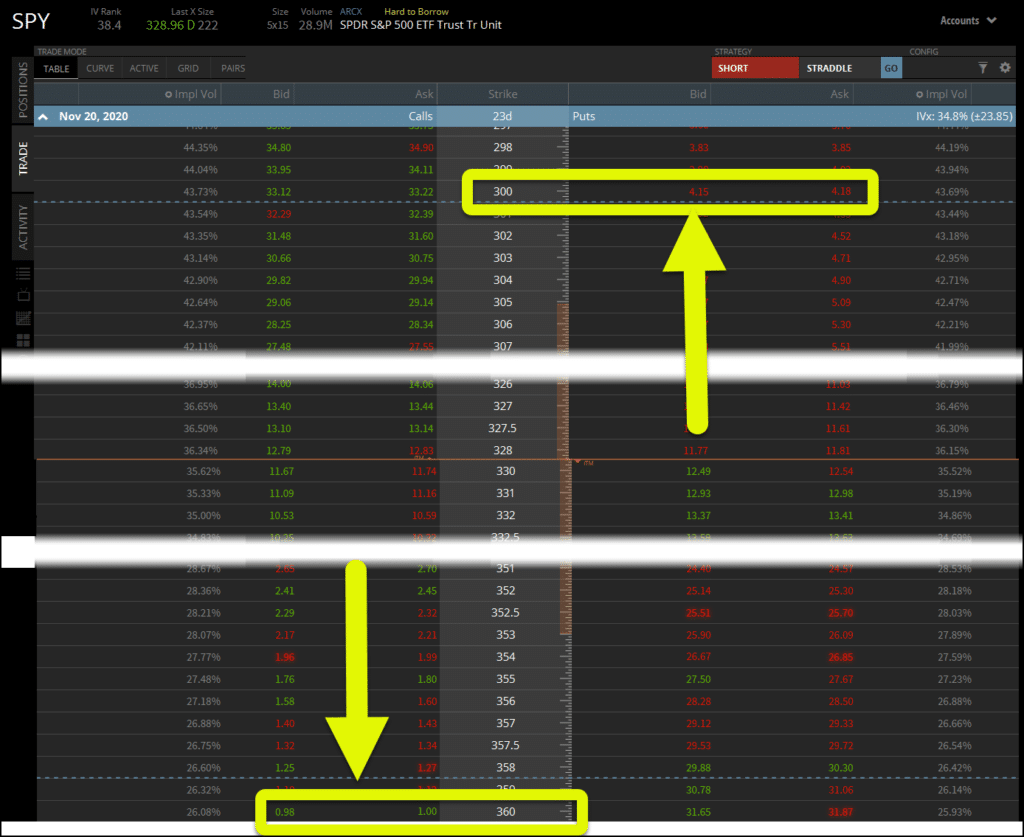

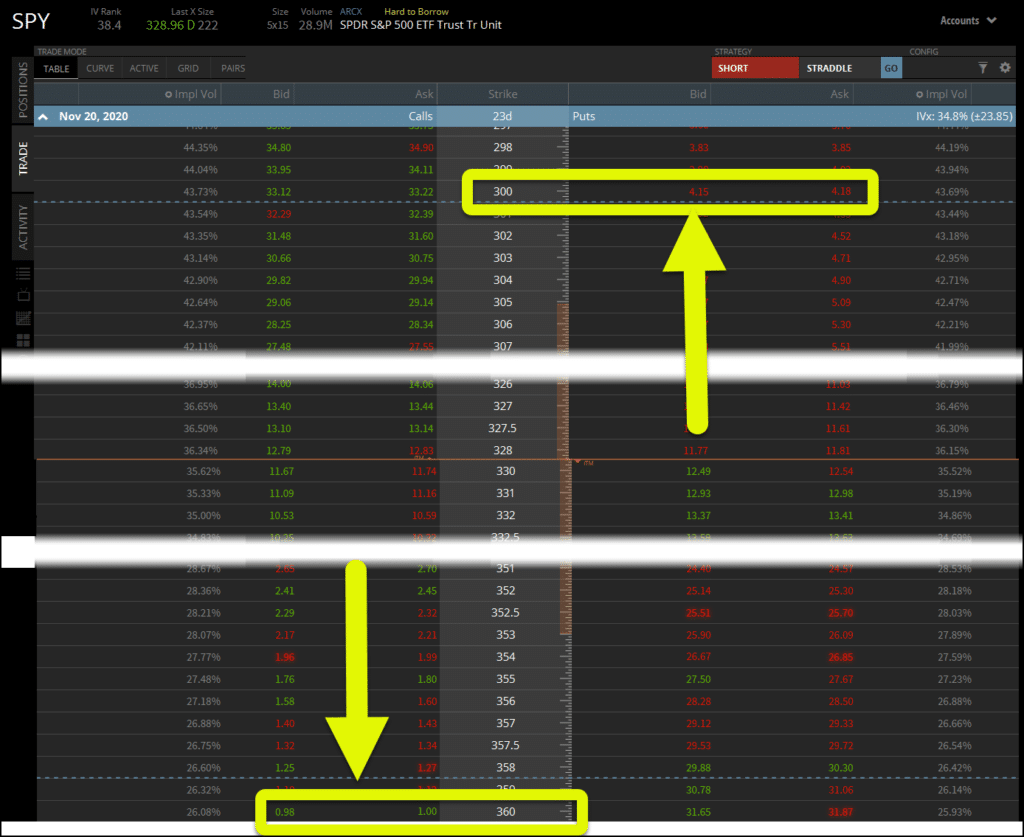

Kijk eens naar de volgende optieketen:

Met een huidige SPY-prijs van ~$330, zijn de callopties voor de $360 strike, $30 verder $1,00.

Maar de put opties bij de $300 strike zijn $4.17!

Waarom gebeurt dit?

De vraag naar de equidistante puts zijn actiever dan de calls.

Maar dat is niet alles wat hier aan de hand is…het heeft te maken met iets dat de IV Skew wordt genoemd en waarover ik je zo meer zal vertellen.

Ik zal je uitleggen wat het is, en waarom het zo belangrijk is tijdens deze volatiele periode in de markt.

Er liggen kansen klaar om benut te worden, als je meeneemt wat ik je ga laten zien, en het gaat toepassen.

Wat is IV Skew

Eenvoudig gezegd, IV Skew is het verschil tussen de prijs van opties die op gelijke afstand liggen aan de call en put kant.

In het bovenstaande voorbeeld ging ik $ 30 out-of-the-money aan weerszijden van de huidige aandelenprijs.

Wanneer ik de huidige prijs zeg, verwijs ik naar at-the-money opties waarbij de uitoefenprijs overeenkomt met de huidige aandelenprijs.

Dus waarom waren de prijzen zo erg verschillend?

Eenvoudige vraag.

Hoewel de meeste optiehandelaars dit onder een andere naam kennen – impliciete volatiliteit.

Als de vraag naar een optie toeneemt, neemt de impliciete volatiliteit toe, evenals de prijs.

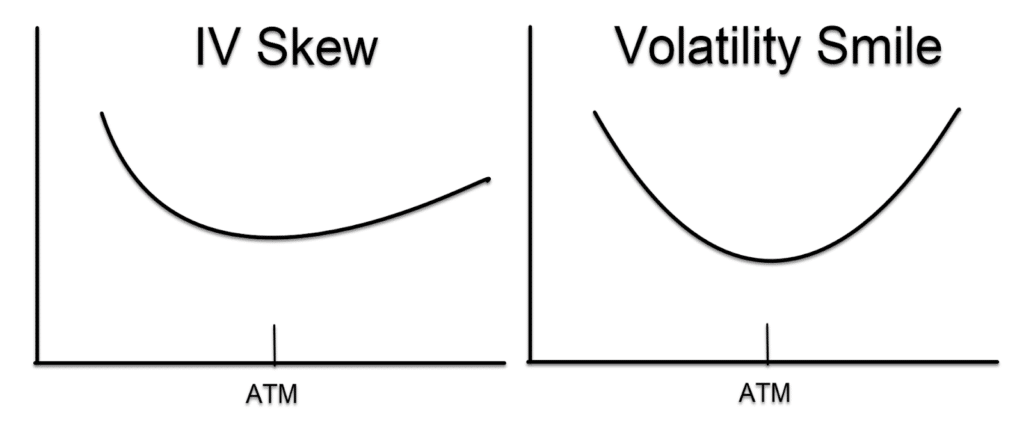

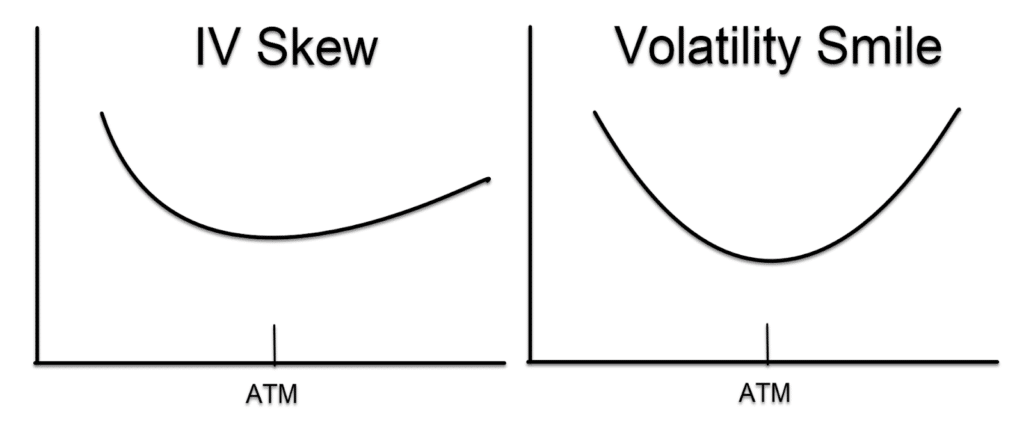

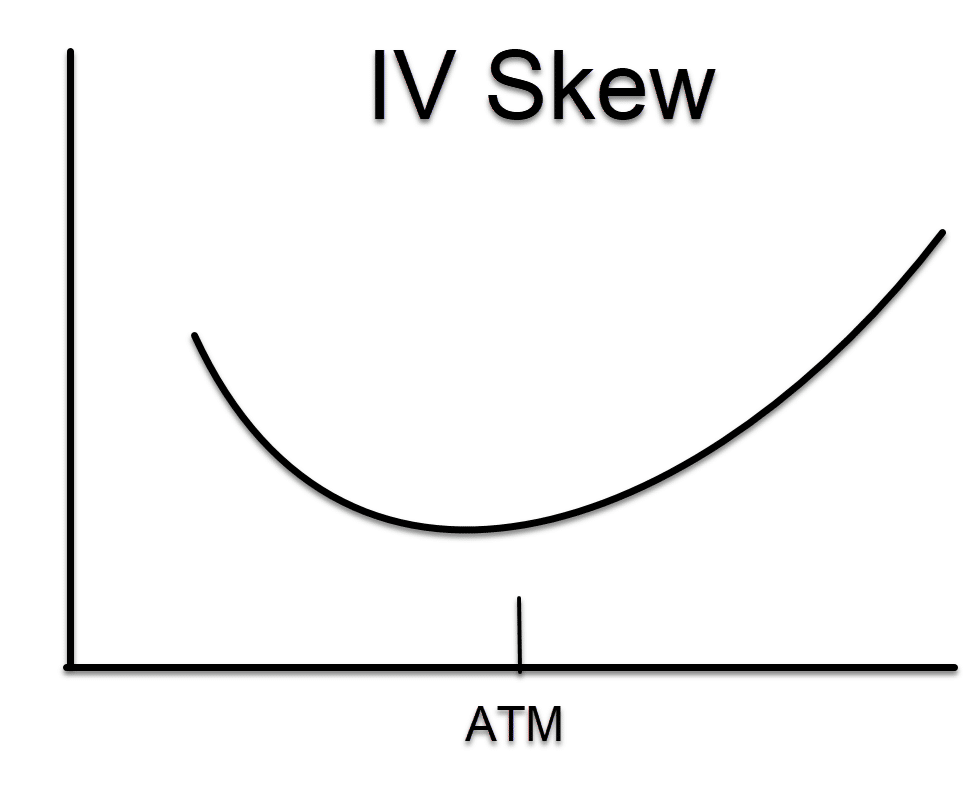

Hier ziet scheefheid eruit.

Nu vraagt u zich waarschijnlijk af als de impliciete volatiliteit toeneemt naarmate u verder weg gaat, waarom zijn opties dan goedkoper?

Wel, dat komt omdat, ook al neemt de IV toe, de prijscomponent die voortkomt uit de afstand tussen de uitoefenprijs en de huidige aandelenprijs sneller afneemt.

Dus, terwijl IV toeneemt, neemt de afstandscomponent af.

Waarom gebeurt dit?

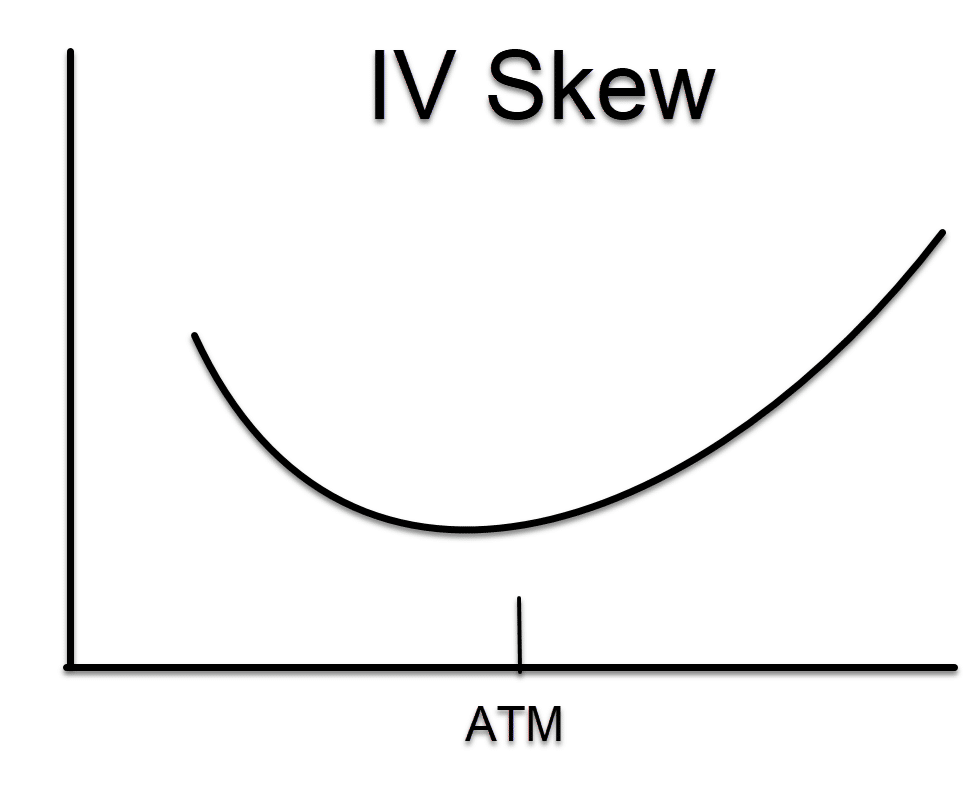

Met de SPY opties krijg je iets dat er als volgt uitziet:

Grote geld portefeuilles houden vaak tonnen aandelenposities aan. Om die te beschermen, kopen ze liever bescherming tegen een mandindex.

Anders zouden ze opties voor elk individueel aandeel moeten beheren, waardoor hun kosten stijgen.

We zien het tegenovergestelde hiervan gebeuren met aandelen, waar calls vaak duurder zijn dan puts.

Traders kopen graag calls op aandelen omdat ze meer opwaarts potentieel hebben dan de indexen.

Je zult nooit een index uitgekocht zien worden zoals een aandeel!

Nou, er is ook een beetje geschiedenis hier.

Vóór Zwarte Maandag in 1987, waren ver out-of-the-money opties vrij goedkoop.

Na die historische daling, begonnen optie market makers in te spelen op die uitschieters, want het blijkt… dat ze vaker voorkomen dan je zou denken!

Gebruik dit in je voordeel

Hier zie je hoe ik deze informatie omzet in bruikbare trades.

Om te beginnen, doe ik graag het tegenovergestelde van wat de markt doet!

Dat betekent dat ik graag putopties op de SPY verkoop en calls koop.

Waarom zou ik dat doen?

Wanneer ik putopties op de SPY verkoop, zoals in een put credit spread, wat een bullish bet is, kan ik vrij ver weg gaan van de huidige prijs en toch een mooie uitbetaling krijgen.

Je ziet, dezelfde vraag die de optieprijs zo ver weg hoog houdt, kan in mijn voordeel werken.

Als mensen ze willen kopen, waarom zou ik ze dan niet verkopen?

Laten we de optieketen van hierboven als voorbeeld gebruiken.

Als ik verwacht dat de markt $ 30 zal bewegen, maar ik ben niet zeker van de richting, welke optie zou dan meer betalen?

Wel, de $300 strike optie verkoopt voor $4,00 en de $360 optie verkoopt voor $1,00.

Ik weet welke ik liever zou kiezen!

Tegelijkertijd, als ik call opties wil kopen, koop ik liever calls op de SPY dan op een aandeel.

Dit werkt vooral goed na een harde selloff en de markten proberen een bodem te vinden.

Ik kan ver out-of-the-money callopties kopen voor relatief goedkoop.

Houd risico in gedachten

Een woord van voorzichtigheid.

Bij het kopen van opties is het grootste verlies dat ik kan lijden op een handel de prijs die ik voor de optie heb betaald.

Het verkopen van opties is echter een ander verhaal.

Het verkopen van naakte opties laat me open voor ongedefinieerd risico.

Betekent dit dat ik alleen opties wil kopen?

Niet noodzakelijk.

Wanneer ik een optie bezit, werkt de tijd tegen me. Elke dag die verstrijkt, vreet aan de prijs van die optie.

Aan de andere kant, datzelfde verval werkt voor mij als ik een verkoper ben.

Dus, er is een afweging tussen de twee.

Gelukkig voor jou, leer ik handelaren hoe ze beide kunnen gebruiken.

En een geweldige plek om te beginnen is mijn Bullseye Trade van de week.

Met één keuze per week, krijg je mijn beste handelsidee voordat de markt op maandag opent.

Kan één handel per week echt een verschil maken?

Zie het zelf.

Klik hier voor meer informatie.