¿Quieres ver algo espeluznante?

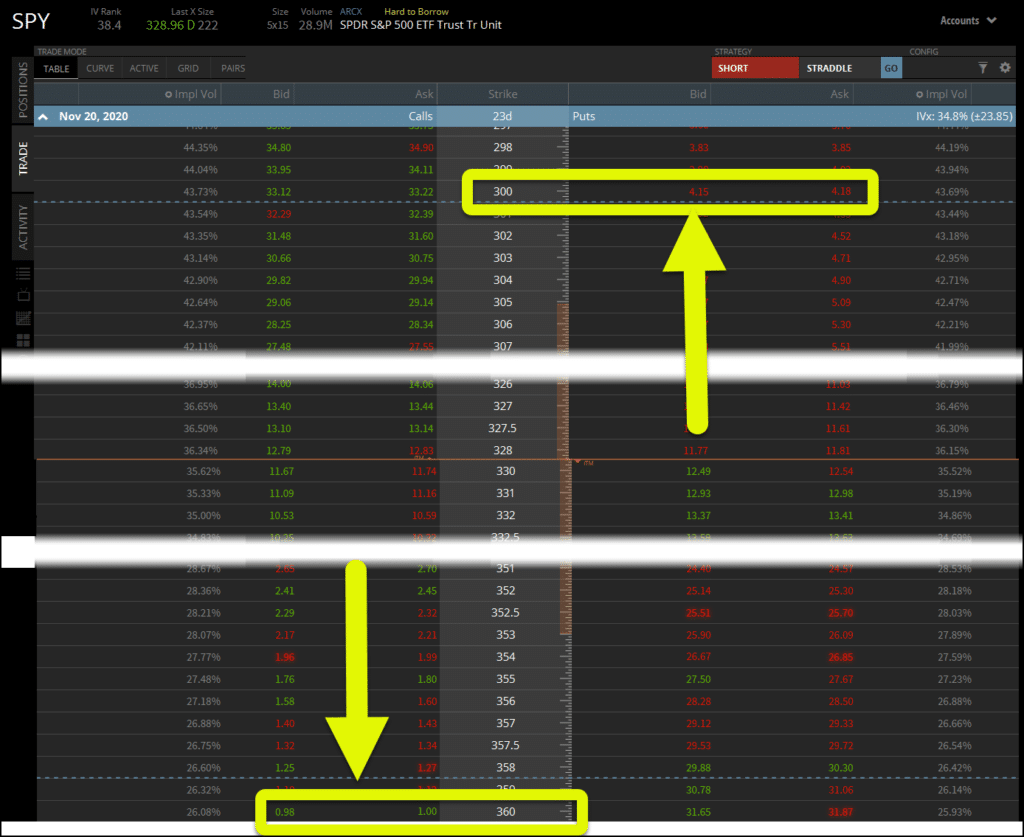

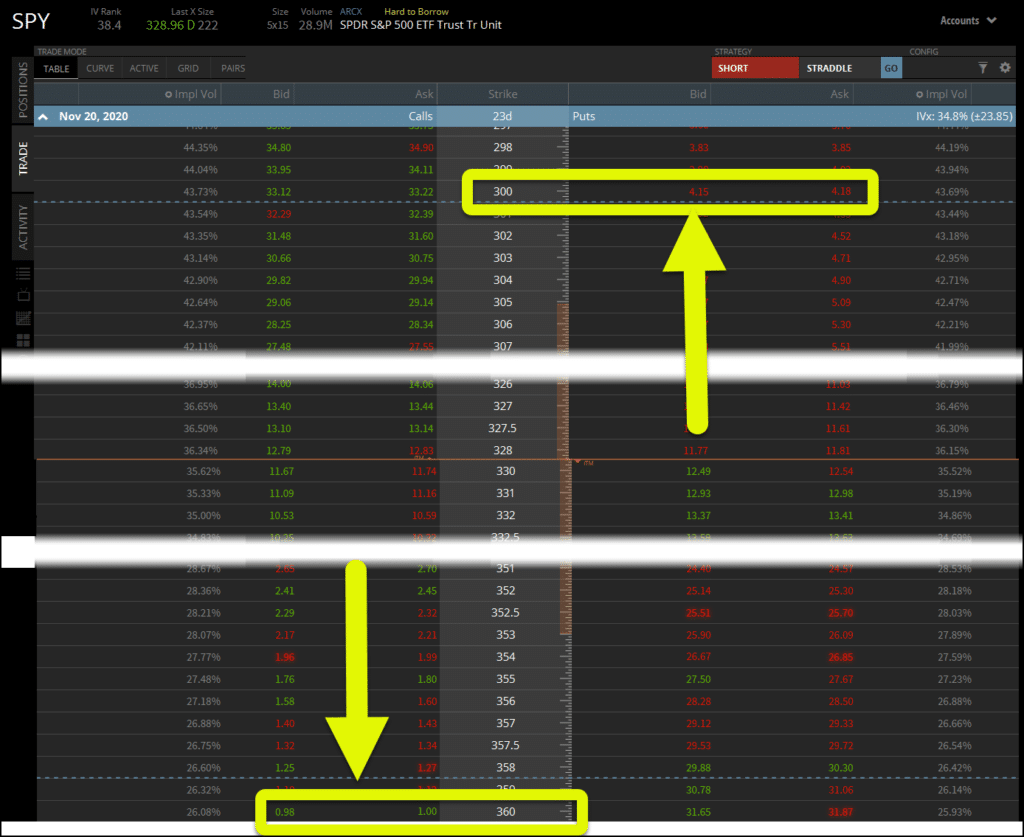

Echa un vistazo a la siguiente cadena de opciones:

Con un precio actual del SPY de ~330 dólares, las opciones de compra para el strike de 360 dólares, a 30 dólares es de 1,00 dólares.

Pero las opciones de venta en el strike de 300$ están a 4,17$!

¿Por qué ocurre esto?

La demanda de las opciones de venta equidistantes es más activa que la de las opciones de compra.

Pero eso no es todo lo que ocurre aquí…tiene que ver con algo llamado IV Skew que os contaré pero en breve.

Te explicaré lo que es, y por qué es tan importante durante este periodo de volatilidad en el mercado.

Hay oportunidades listas para ser explotadas, si tomas lo que te voy a mostrar, y empiezas a aplicarlo.

Qué es el IV Skew

Por decirlo de forma sencilla, el IV Skew es la diferencia entre el precio de las opciones que son equidistantes en el lado de la compra y de la venta.

En el ejemplo anterior, me fui 30 dólares fuera del dinero a cada lado del precio actual de la acción.

Cuando digo el precio actual, me refiero a las opciones at-the-money en las que el precio de ejercicio coincide con el precio actual de la acción.

Entonces, ¿por qué los precios eran tan diferentes?

Simple demanda.

Aunque la mayoría de los operadores de opciones lo conocen por otro nombre: volatilidad implícita.

A medida que aumenta la demanda de una opción, la volatilidad implícita aumenta al igual que el precio.

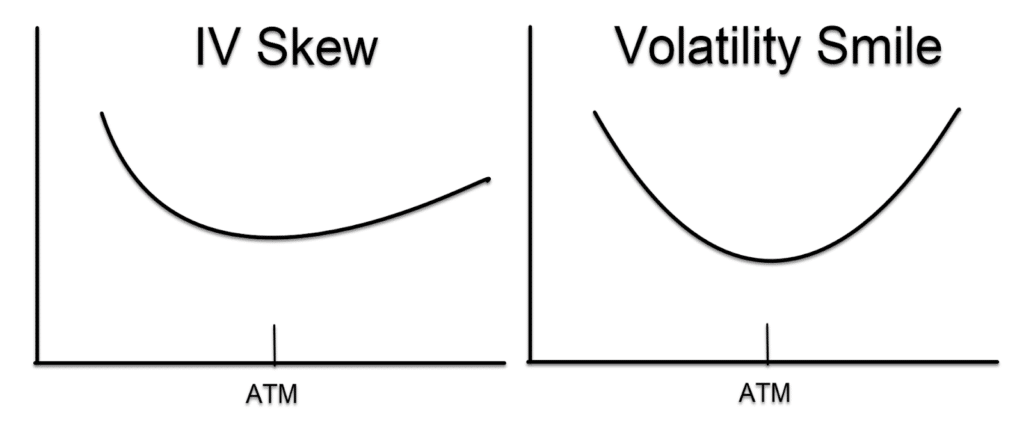

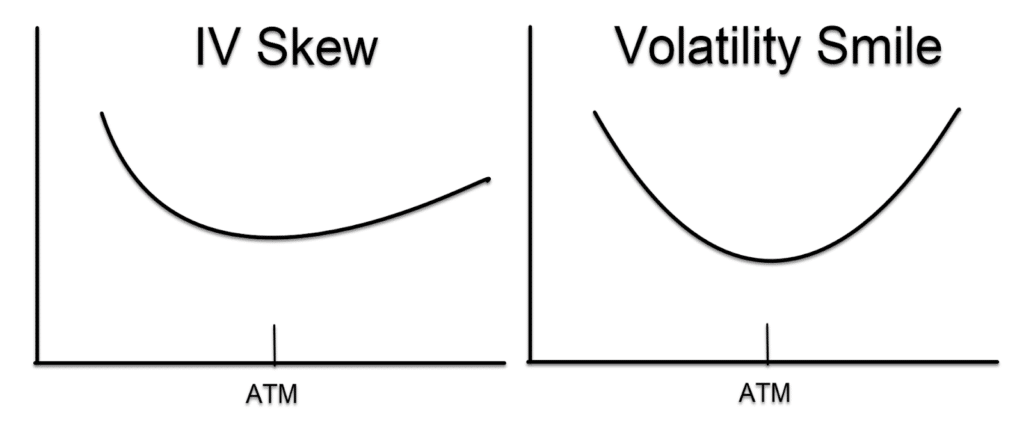

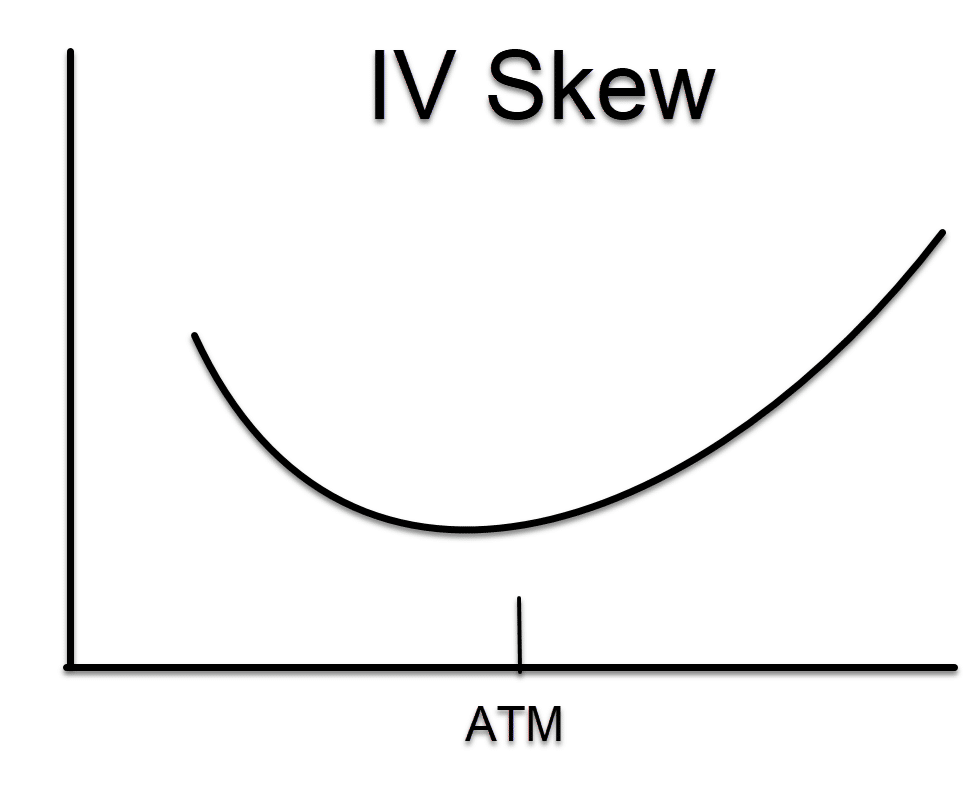

Así es como se ve el skew.

Ahora probablemente se pregunte si la volatilidad implícita aumenta cuanto más lejos, ¿por qué las opciones son más baratas?

Bueno, eso es porque aunque el IV aumenta, el componente del precio que proviene de la distancia entre el precio de ejercicio y el precio actual de la acción disminuye más rápido.

Así que, mientras el IV aumenta, el componente de la distancia disminuye.

¿Por qué ocurre esto?

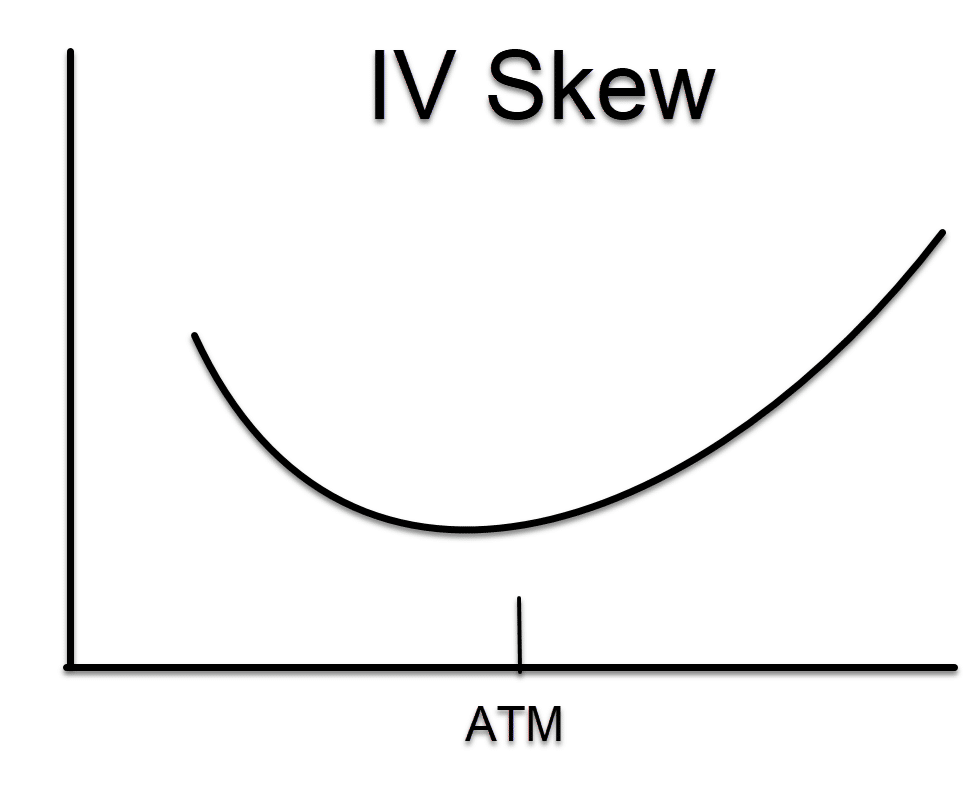

Con las opciones del SPY, se obtiene algo parecido a esto:

Las carteras de los grandes fondos suelen tener muchas posiciones en acciones. Para protegerlas, prefieren comprar protección contra un índice de la cesta.

De lo contrario, tendrían que gestionar opciones para cada acción individual, lo que aumentaría sus costes.

Vemos que ocurre lo contrario con las acciones, donde las opciones de compra suelen ser más caras que las de venta.

A los operadores les gusta comprar opciones de compra en acciones porque tienen más potencial alcista que los índices.

¡Nunca verás que un índice sea comprado como una acción!

Ahora, también hay un poco de historia aquí.

Antes del lunes negro de 1987, las opciones muy fuera del dinero eran bastante baratas.

Después de esa caída histórica, los creadores de mercado de opciones empezaron a poner precio a esos eventos atípicos porque resulta que… ¡ocurren más a menudo de lo que se piensa!

Usando esto para su ventaja

Así es como convierto esta información en operaciones procesables.

Para empezar, me gusta hacer lo contrario de lo que hace el mercado.

Eso significa que me gusta vender opciones de venta sobre el SPY y comprar calls.

¿Por qué haría eso?

Cuando vendo opciones de venta sobre el SPY, como en un put credit spread, que es una apuesta alcista, puedo alejarme bastante del precio actual y aún así obtener un buen pago.

Veamos, la misma demanda que mantiene el precio de la opción alto tan lejos puede trabajar a mi favor.

Si la gente quiere comprarlas, entonces ¿por qué no debería venderlas?

Usemos la cadena de opciones de arriba como ejemplo.

Si espero que el mercado se mueva 30 dólares, pero no estoy seguro de la dirección, ¿qué opción pagaría más?

Bueno, la opción de 300 dólares se vende a 4,00 dólares y la opción de 360 dólares se vende a 1,00 dólares.

¡Ya sé cuál prefiero elegir!

Al mismo tiempo, si quiero comprar opciones de compra, prefiero comprar opciones de compra sobre el SPY que sobre una acción.

Esto funciona especialmente bien después de una fuerte venta y los mercados están tratando de encontrar un fondo.

Puedo comprar opciones de compra muy fuera del dinero por un precio relativamente barato.

Mantenga el riesgo en mente

Una palabra de precaución.

Al comprar opciones, lo máximo que puedo perder en una operación es el precio que pagué por la opción.

Sin embargo, vender opciones es una historia diferente.

Vender opciones desnudas me deja expuesto a un riesgo indefinido.

¿Significa eso que sólo quiero comprar opciones?

No necesariamente.

Cuando poseo una opción, el tiempo juega en mi contra. Cada día que pasa se come el precio de esa opción.

Por otro lado, ese mismo decaimiento trabaja para mí cuando soy un vendedor.

Por lo tanto, hay una compensación entre los dos.

Por suerte para usted, enseño a los comerciantes cómo utilizar ambos.

Y un gran lugar para comenzar es mi Operación de la semana en el centro de la diana.

Con una selección a la semana, usted obtiene mi mejor idea de operación antes de que el mercado abra el lunes.

¿Puede una operación a la semana realmente marcar la diferencia?

Compruébelo usted mismo.

Haga clic aquí para saber más.