Vill du se något kusligt?

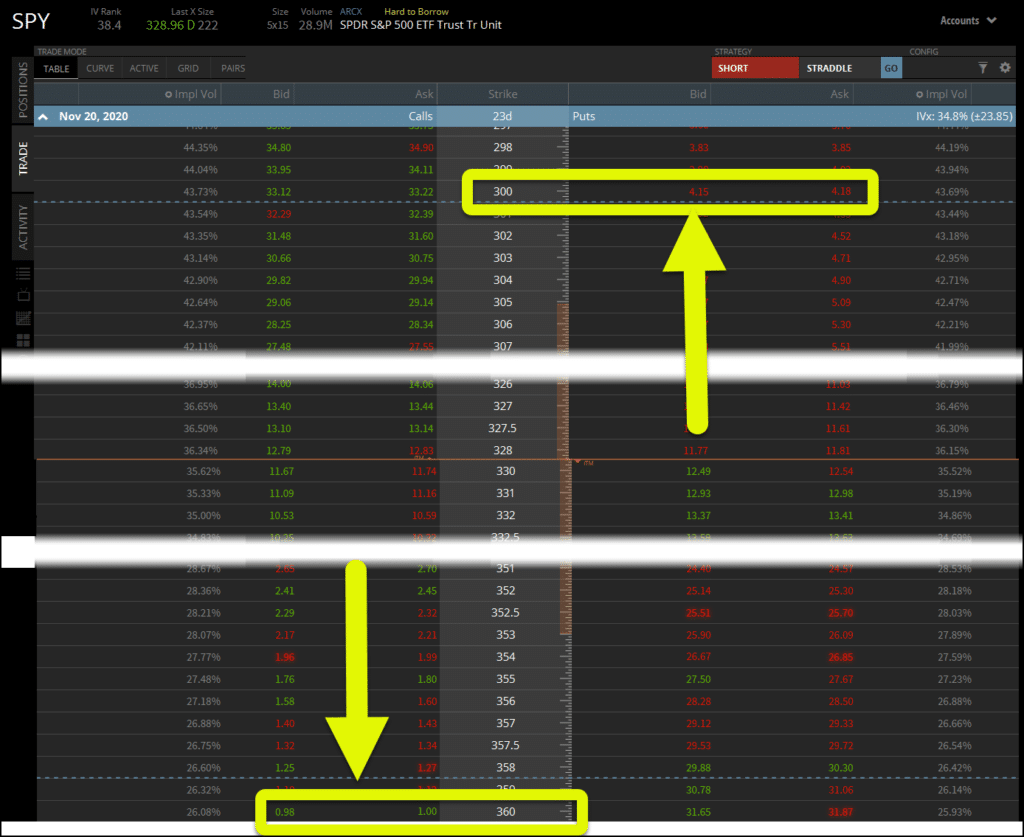

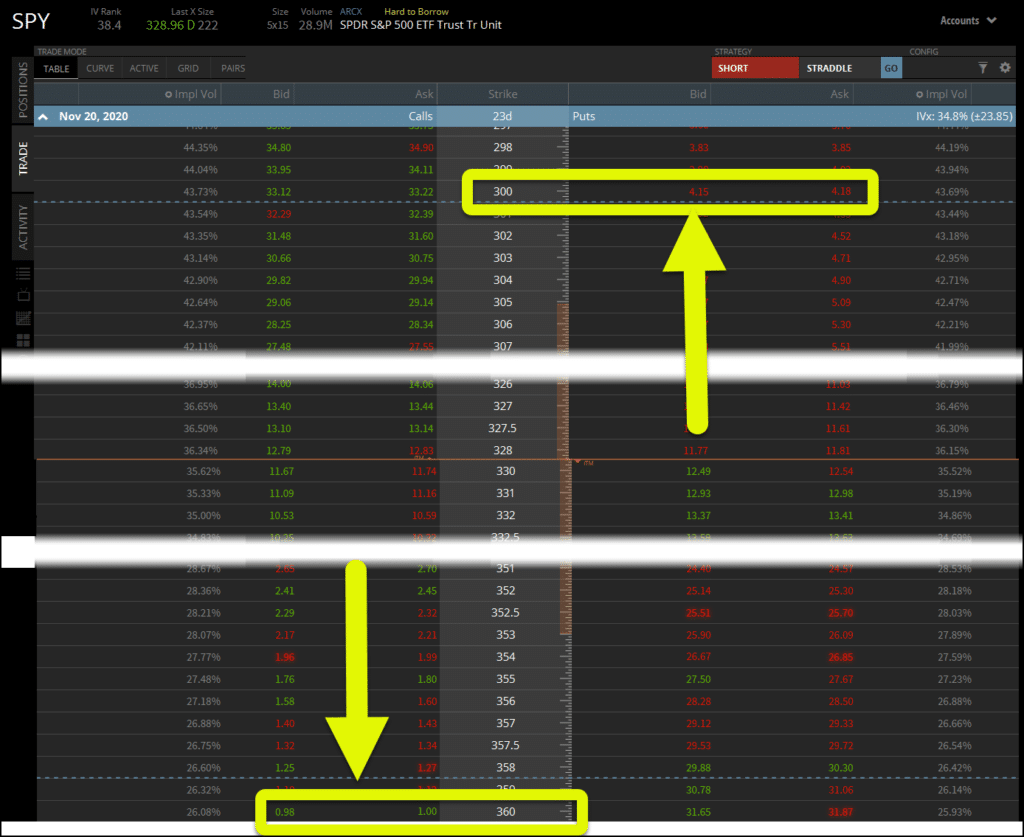

Ta en titt på följande optionskedja:

Med ett aktuellt SPY-pris på ~$330, är köpoptionerna för $360 strike, $30 bort $1.00.

Men säljoptionerna vid $300 strike är $4,17!

Varför händer detta?

Efterfrågan på de ekvidistanserade säljoptionerna är mer aktiv än köpoptionerna.

Men det är inte allt som händer här… det har att göra med något som kallas IV Skew som jag ska berätta om men inom kort.

Jag ska förklara för dig vad det är, och varför det är så viktigt under denna volatila period på marknaden.

Det finns möjligheter redo att utnyttjas, om du tar det jag ska visa dig och börjar tillämpa det.

Vad är IV Skew

Enklare uttryckt är IV Skew skillnaden mellan priset på optioner som ligger på samma avstånd på köp- och säljsidan.

I exemplet ovan gick jag 30 dollar out-of-the-money på vardera sidan av det aktuella aktiekursen.

När jag säger det aktuella priset syftar jag på at-the-money-optioner där lösenpriset matchar det aktuella aktiekursen.

Så varför var priserna så väldigt olika?

Enklare efterfrågan.

Men de flesta optionshandlare känner till det här med ett annat namn – implicit volatilitet.

När efterfrågan ökar på en option ökar den implicita volatiliteten och därmed även priset.

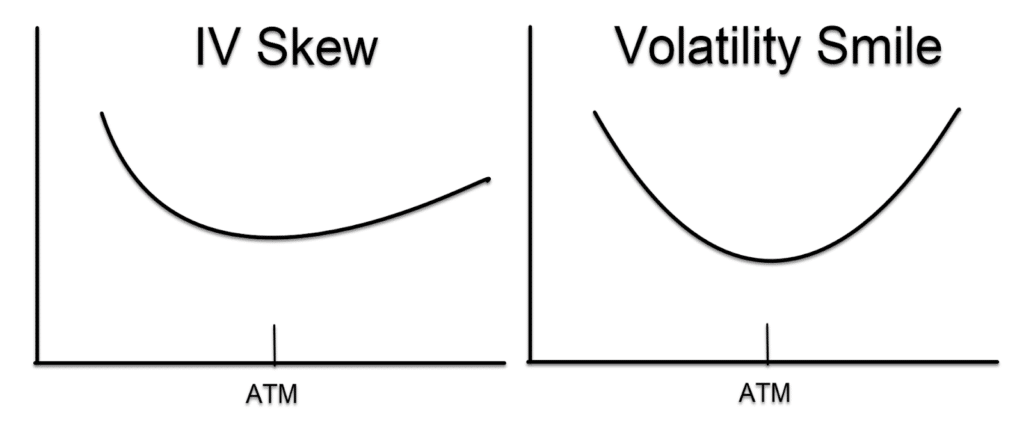

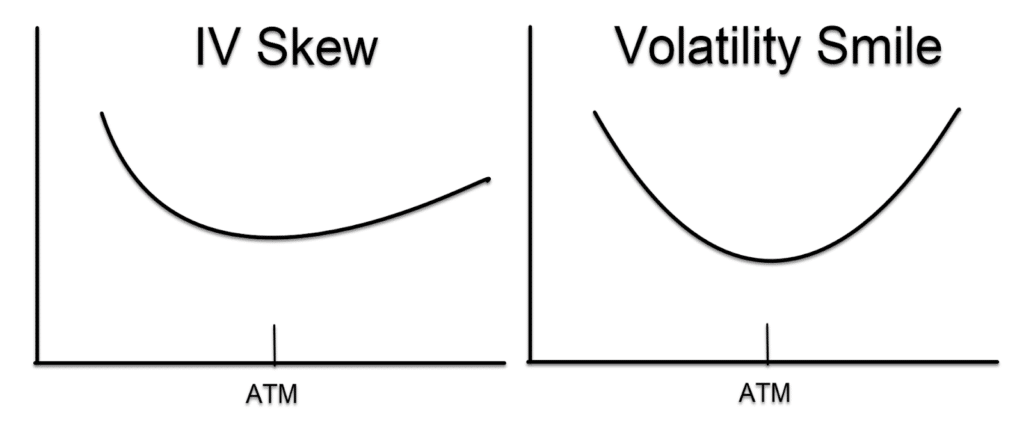

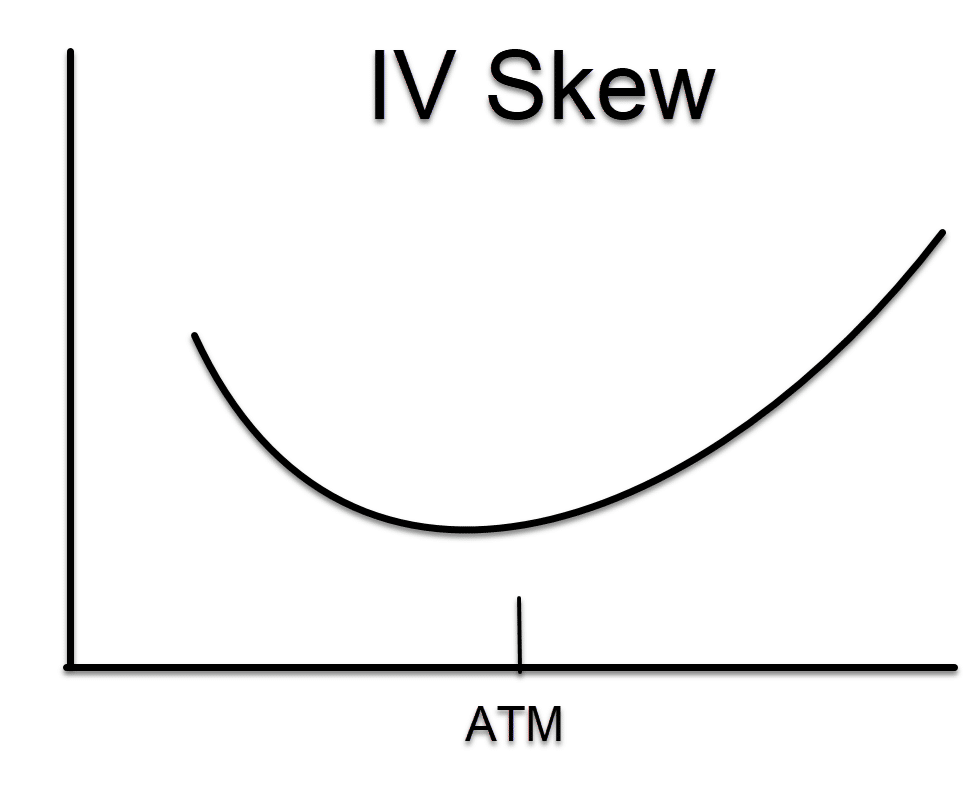

Här ser skew ut.

Nu undrar du antagligen om den implicita volatiliteten ökar ju längre ut du går, varför är då optioner billigare?

Ja, det beror på att även om IV ökar, så minskar priskomponenten som kommer från avståndet mellan lösenpriset och det aktuella aktiekursen snabbare.

Så, medan IV ökar, minskar avståndskomponenten.

Varför händer detta?

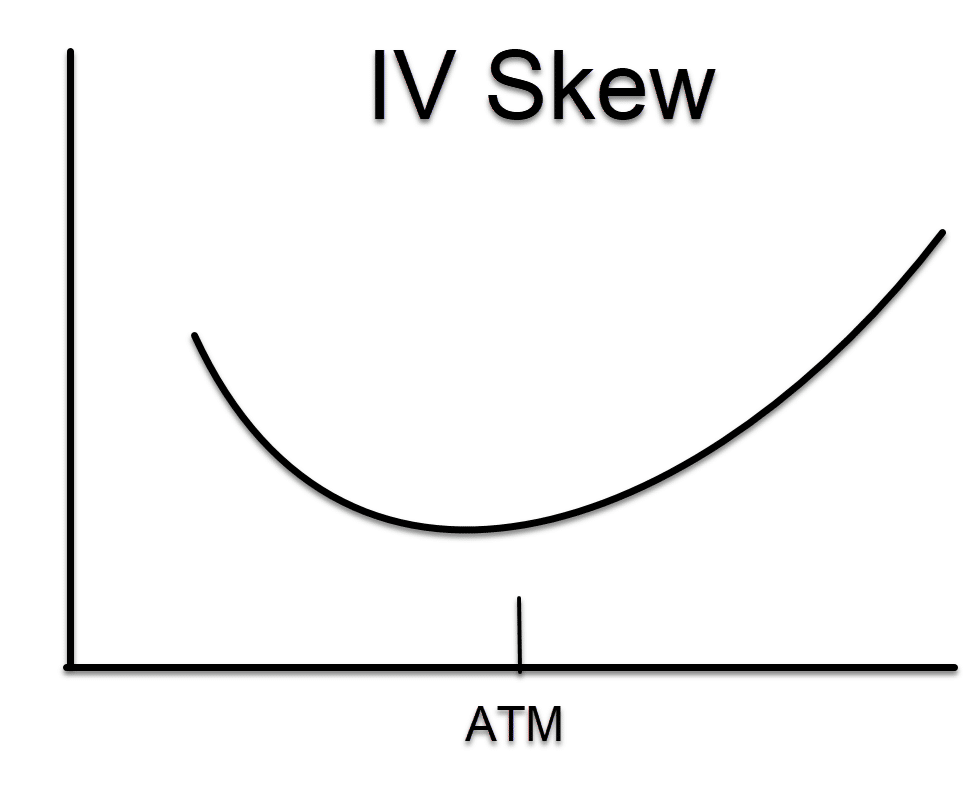

Med SPY-optioner får man något som ser ut så här:

Big money-portföljer har ofta massor av aktiepositioner. För att skydda dessa föredrar de att köpa skydd mot ett korgindex.

I annat fall skulle de behöva hantera optioner för varje enskild aktie, vilket skulle driva upp deras kostnader.

Vi ser motsatsen till detta hända med aktier där köpoptioner ofta är dyrare än säljoptioner.

Handlare gillar att köpa köp av köpoptioner på aktier eftersom de har större uppgångspotential än indexen.

Du kommer aldrig att se ett index bli uppköpt som en aktie!

Nu finns det också lite historia här också.

Före den svarta måndagen 1987 var långt out-of-the-money-optioner ganska billiga.

Efter den historiska nedgången började optionsmarknadsförare prissätta dessa outlier-händelser eftersom det visar sig att… de händer oftare än du kanske tror!

Använda detta till din fördel

Här är hur jag förvandlar denna information till handlingsbara affärer.

För att börja gillar jag att göra motsatsen till vad marknaden gör!

Det betyder att jag gillar att sälja säljoptioner på SPY och köpa samtal.

Varför skulle jag göra det?

När jag säljer säljoptioner på SPY, som i en put credit spread, som är en bullish satsning, kan jag gå ganska långt bort från det nuvarande priset och ändå få en fin utbetalning.

Du förstår, samma efterfrågan som håller optionspriset högt så långt ut kan fungera till min fördel.

Om folk vill köpa dem, varför skulle jag då inte sälja dem?

Låt oss använda optionskedjan från ovan som exempel.

Om jag förväntar mig att marknaden kommer att röra sig med 30 dollar, men jag är inte säker på riktningen, vilket alternativ skulle betala mer?

Ja, optionen för 300 dollar säljs för 4,00 dollar och optionen för 360 dollar säljs för 1,00 dollar.

Jag vet vilken jag hellre väljer!

Om jag vill köpa köpoptioner köper jag samtidigt hellre köpoptioner på SPY än på en aktie.

Detta fungerar särskilt bra efter en hård utförsäljning och marknaderna försöker hitta en botten.

Jag kan köpa köpoptioner långt utanför pengarna relativt billigt.

Håll risken i åtanke

Ett ord av försiktighet.

När jag köper optioner är det högsta jag kan förlora på en handel det pris jag betalade för optionen.

Hursomhelst, att sälja optioner är en annan historia.

Sälja nakna optioner lämnar mig öppen för odefinierad risk.

Betyder det att jag bara vill köpa optioner?

Inte nödvändigtvis.

När jag äger en option arbetar tiden emot mig. Varje dag som går äter upp priset på den optionen.

På baksidan arbetar samma förfall för mig när jag är säljare.

Det finns alltså en avvägning mellan de två.

Troligt nog för dig lär jag näringsidkare hur man använder båda.

Och ett bra ställe att börja är min Bullseye Trade of the week.

Med ett val i veckan får du min bästa handelsidé innan marknaden öppnar på måndag.

Kan en handel i veckan verkligen göra skillnad?

Se själv.

Klicka här för att lära dig mer.