Frissítve: november 17, 2020 by Bob Ciura

A befektetőknek, akik olyan vállalatokat keresnek, amelyek erős nyereséget termelnek és osztalékot fizetnek, érdemes közelebbről megvizsgálniuk a főbb alkohol részvényeket. Ezek olyan vállalatok, amelyek különféle alkoholos italokat gyártanak és forgalmaznak, beleértve a sört, a bort és a likőrt.

Az iparág vezető vállalatai számos vonzó tulajdonsággal rendelkeznek. Népszerű márkákkal rendelkeznek, amelyek árképzési erőt és erős cash flow-t biztosítanak számukra. Ez lehetővé teszi számukra, hogy osztalékot fizessenek a részvényeseknek. Az alkoholos részvények általában jól teljesítenek a gazdasági visszaesés időszakaiban is, ami azt jelenti, hogy diverzifikációt és recesszióállóságot biztosíthatnak a portfóliónak.

Az egyik alkoholos részvény még az exkluzív Dividend Aristocrats listára is felkerült, amely az S&P 500 részvények elit csoportja, amelyek több mint 25 éve emelkedő osztalékkal rendelkeznek.

Jelenleg 65 Dividend Aristocrats van. Az alábbi linkre kattintva letölthet egy Excel-táblázatot mind a 65-ről (olyan fontos mérőszámokkal, mint az osztalékhozam és a kifizetési arány):

Még több információ található a Sure Analysis kutatási adatbázisában, amely a részvényeket az osztalékhozam, a részvényenkénti nyereségnövekedési potenciál és az értékelési változások kombinációja alapján rangsorolja, hogy kiszámítsa a teljes hozamot.

Ez a cikk a következő öt évre előre jelzett összhozam alapján rangsorolja a legjobb alkoholrészvényeket.

- Tartalomjegyzék

- Alkohol részvény #6: Brown-Forman (BF-B)

- Alkoholtőzsdei részvény #5: Ambev SA (ABEV)

- Alkoholtőzsdei részvény #4: Anheuser-Busch InBev (BUD)

- Alkoholtartalék #3: Constellation Brands (STZ)

- Alkoholtőzsdei részvény #2: Diageo PLC (DEO)

- Alkoholtőzsdei részvény #1: Molson Coors (TAP)

- Végső gondolatok

Tartalomjegyzék

A legjobb alkoholrészvények a következő öt év várható éves hozama szerint vannak itt felsorolva. A részvények a várható hozamok sorrendjében vannak rangsorolva, a legalacsonyabbtól a legmagasabbig.

- Brown-Forman (BF-B)

- Ambev SA (ABEV)

- Anheuser-Busch InBev (BUD)

- Constellation Brands (STZ)

- Diageo PLC (DEO)

- Molson Coors (TAP)

Alkohol részvény #6: Brown-Forman (BF-B)

- Várható éves hozam: -3.9%

A Brown-Forman lenyűgöző osztaléknövekedési múlttal rendelkezik. A vállalat 75 egymást követő évben fizetett osztalékot a részvényeseknek. A vállalat 36 egymást követő évben emelte osztalékát, így osztalékarisztokratának számít.

A Brown-Forman hosszú osztaléknövekedési története erős márkáinak és recesszióval szembeni ellenálló képességének köszönhető. Nagy termékportfólióval rendelkezik, amely a whiskyre, a vodkára és a tequilára összpontosít. Leghíresebb márkája a zászlóshajó Jack Daniel’s. További népszerű márkái közé tartozik a Herradura, a Woodford Reserve, az El Jimador és a Finlandia.

A Brown-Forman szeptember 2-án jelentette be az első negyedéves (2021-es pénzügyi év) eredményeit. A 750 millió dolláros bevétel 2%-kal csökkent az előző évhez képest, de 62 millió dollárral felülmúlta az elemzői becsléseket. Az árfolyamhatások nélkül azonban a mögöttes organikus árbevétel 3%-kal nőtt.

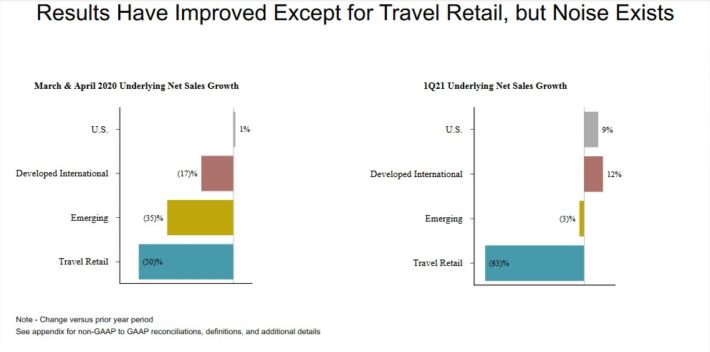

A részvényenkénti nyereség 0,67 dollár volt az első negyedévben, ami ismét 0,37 dollárral verte a konszenzust. A negyedéves nyereség 73%-kal nőtt, bár a kiigazított egy részvényre jutó eredmény csak kis mértékben emelkedett a tavalyi év azonos negyedévéhez képest. Az első negyedéves eredmények földrajzi szegmensek szerint, a márciusi és áprilisi eredményekkel összehasonlítva az alábbi képen láthatók:

Forrás: Befektetői prezentáció

A Brown-Forman erős növekedési eredményekkel rendelkezik. A Brown-Forman 2010 és 2019 között stabilan 7%-kal növelte részvényenkénti eredményét. Az egy részvényre jutó eredményt több tényező kombinációja hajtotta, beleértve a bevételek növekedését, a növekvő árréseket és a csökkenő részvényszámot.”

A következő öt évben körülbelül 7%-os éves eredménynövekedést várunk a Brown-Forman számára. Emellett a részvény 0,9%-os osztalékhozamot kínál. A pozitív növekedési kilátások és az osztalékfizetés ellenére a Brown-Forman részvényt továbbra is eladásra minősítjük a tartós túlértékeltség miatt.

A Brown-Forman részvényt 45-ös ár/nyereség arányon kereskedjük, a 2020-as 1,80 dolláros részvényenkénti EPS becslésünk alapján. Ez jóval a 24-es becsült valós értékünk felett van. Ennek eredményeként arra számítunk, hogy az értékelés a következő öt évben összenyomódik, ami 2025-ig évente 11,8%-kal csökkentheti a teljes hozamot.

A részvénytől a következő öt évben évi -3,9%-os negatív éves hozamot várunk, mivel a túlértékeltség hatása várhatóan több mint ellensúlyozza az EPS-növekedést és az osztalékot. Ez a Brown-Forman részvényt véleményünk szerint eladási ajánlattá teszi.

Még ha a Brown-Forman osztalékarisztokrata is, hosszú osztalékemelési múlttal, a nagyon magas értékelés és az alacsony osztalékhozam miatt a részvény nem vonzó választás az érték- vagy osztalékbefektetők számára.

Alkoholtőzsdei részvény #5: Ambev SA (ABEV)

- Várható éves hozam: -1,0%

Az Ambev SA Brazília két legrégebbi sörgyára, a Companhia Cervejaria Brahma és a Companhia Antarctica Paulista Indústria Brasileira de Bebidas utódja. Az Antarctica 1885-ben, míg a Brahma 1888-ban alakult. Az Ambev ma alkoholos italok gyártójaként és forgalmazójaként működik. Fő üzletága a sör, olyan márkákkal, mint a Skol, Brahma, Antarctica, Quilmes, Labatt, Presidente és mások.

Kisebb üzletága van az üdítőitalok és más alkoholmentes italok területén is, olyan márkákkal, mint a Guarana Antarctica és a Fusion. Jelenleg az Ambev 16 országban van jelen, elsősorban Dél-Amerikában, Közép-Amerikában és Latin-Amerikában.

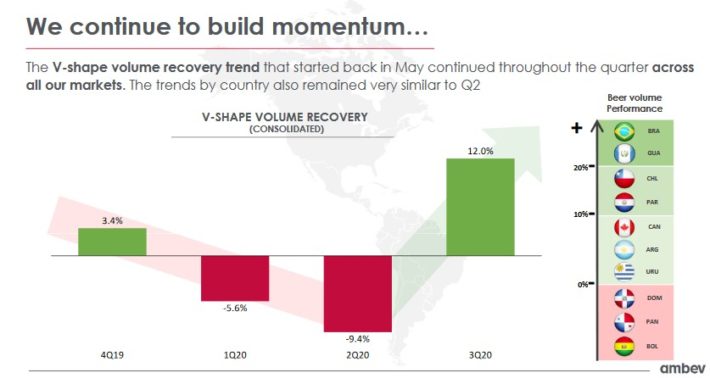

Az Ambev meglepően jól teljesített a 2020-as harmadik negyedévben, a nettó árbevétel 15%-os növekedése a 12%-os volumennövekedésnek és a hektoliterenkénti 2,8%-os árbevétel-növekedésnek köszönhető. A növekedés a földrajzi piacok között oszlott meg: Brazíliában 21%-os, Latin-Amerika déli részén 15%-os, Kanadában 6,4%-os, a közép-amerikai & karibi szegmensben pedig 1,9%-os volt a növekedés.

A harmadik negyedév az év első két negyedévéhez képest erőteljes javulást jelentett, ami erősíti a befektetők reményét, hogy a legrosszabbon túl van az Ambev.

Forrás: Befektetői prezentáció

Úgy véljük, hogy az Ambev hosszú távon pozitív növekedési kilátásokkal rendelkezik, ami nagyrészt a Közép-Amerikára és Latin-Amerikára való földrajzi összpontosításának köszönhető. Ezekben a régiókban számos feltörekvő gazdaság található, növekvő középosztállyal és magas gazdasági növekedési rátával. A koronavírus azonban továbbra is jelentős bizonytalansági tényező marad.

A következő öt évben körülbelül 3%-os éves nyereségnövekedésre számítunk. Az Ambev részvények 2020-as ár/nyereség szorzója 24,5, ami az általunk becsült 20-szoros nyereséggel szembeni valós érték felett van. Ez azt mutatja, hogy a részvény némileg túlértékeltnek tűnik. A csökkenő értékelési többszörös a következő öt évben évi 4%-kal csökkentheti az éves hozamot.

Az Ambev 2019 decemberében éves osztalékfizetést hirdetett, amely ~0,087 USD/részvénynek felel meg a jelenlegi árfolyamokkal számolva. A befektetőknek figyelembe kell venniük, hogy mivel az osztalékot brazil valutában jelentik be, az amerikai dollárban történő kifizetés az árfolyamok alapján ingadozni fog. A 2019-es kifizetés alapján a részvény hozama 3%, de a vállalat 2020-ban nem fizet osztalékot. Ezért a részvényeseknek nem szabad feltételezniük, hogy az Ambev megfelelő részvény lesz osztalékbevételre.

A várható nyereségnövekedés és az értékelési változások alapján az Ambev a következő öt évben évi -1%-os összhozamot ígér. A részvényt a negatív várható hozam és az osztalék hiánya miatt eladásra minősítjük.

Alkoholtőzsdei részvény #4: Anheuser-Busch InBev (BUD)

- Várható éves hozam: 1,6%

AzAB-InBev a világ legnagyobb sörgyártó vállalata. Jelenlegi formájában az InBev és az Anheuser-Busch 2008-as egyesülésének eredménye. Ma több mint 500 sörmárkát értékesít, a világ több mint 150 országában. A legnépszerűbb márkák közé tartozik a Budweiser, a Bud Light, a Corona, a Stella Artois, a Beck’s, a Castle és a Skol.

Az AB-InBev összesen 17 önálló sörrel rendelkezik, amelyek mindegyike legalább 1 milliárd dollár éves forgalmat generál. Az AB-InBev 17 milliárd dolláros márkájának részletes elemzését itt tekintheti meg.

Az AB-InBev elsősorban más sörgyártó cégekkel való hatalmas fúziók révén érte el növekedését. Az AB-InBev először a belga Interbrew, a brazil AmBev és az amerikai Anheuser-Busch 52 milliárd dolláros fúziójával jött össze 2008-ban.

Az AB-InBev 2013-ban 20 milliárd dollárért felvásárolta a Grupo Modelo fennmaradó részét, amelyet még nem ellenőrzött. Végül az AB-InBev több mint 100 milliárd dollárért felvásárolta a SABMillert.

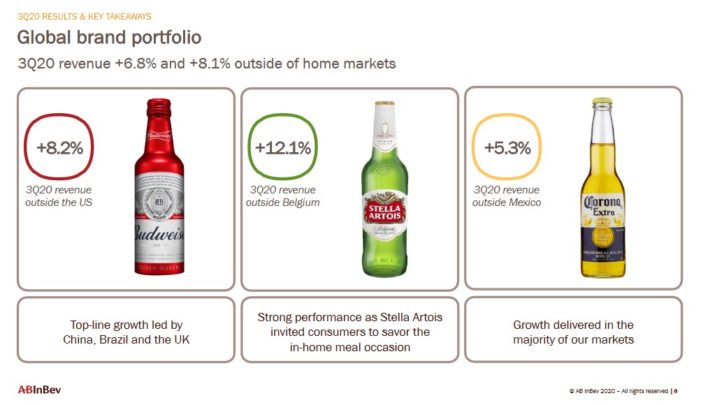

Az AB-InBev 20.10.30-án jelentette be a harmadik negyedéves eredményét, és az eredmények tükrözték a koronavírus-válság okozta intenzív károkat. A 12,82 milliárd dolláros bevétel 4%-kal nőtt az előző évhez képest, de 1,2 milliárd dollárral felülmúlta a várakozásokat. A 0,79 dolláros korrigált EPS szintén felülmúlta a becsléseket, részvényenként 0,02 dollárral. A bevétel 4,0%-kal nőtt a harmadik negyedévben a szerény volumennövekedésnek és a hektoliterenkénti 2,3%-os árbevétel-növekedésnek köszönhetően.

A BUD három alapvető globális márkája vezette a vállalatot az elmúlt negyedévben.

Forrás: BUD: Befektetői prezentáció

A vállalat úgy döntött, hogy lemond a 2020-as évközi osztalékfizetésről, és 2021. február 25-én, a teljes pénzügyi év eredményeivel együtt jelenti be a 2020-as egész éves osztalékról szóló döntést.

Az AB-InBevtől évi 3%-os részvényenkénti eredménynövekedést várunk a következő öt évben. A növekedést a magasabb árakon és volumeneken keresztül megvalósuló értékesítési növekedés, valamint a részvény-visszavásárlások fogják táplálni. A részvényekkel a 2020-ra vonatkozó eredménybecslésünk 19,3-szorosán kereskednek, ami a 18-szoros nyereségre vonatkozó becslésünk szerinti valós érték felett van. Ezért úgy gondoljuk, hogy az éves hozamot évente 1,4%-kal fogja negatívan befolyásolni az összehúzódó értékelési többszörös.

Ez 2025-ig évi 1,6%-os várható összhozamot eredményezne, ami nem elég magas ahhoz, hogy jelenleg vételi ajánlást indokolja.

Alkoholtartalék #3: Constellation Brands (STZ)

- Várható éves hozam: 2,3%

A Constellation Brands 1945-ben alakult, és ma sört, bort és szeszes italokat gyárt és forgalmaz. Portfóliójában több mint 100 márka található, köztük olyan sörmárkák, mint a Corona. Emellett a Constellation bormárkái közé tartozik a Robert Mondavi és a Clos du Bois. Szeszesitalmárkái közé tartozik a SVEDKA Vodka, a Casa Noble Tequila és a High West Whiskey.

A Constellation Brands 2020. október 11-én jelentette a második negyedév eredményeit a 2020. augusztus 31-én zárult időszakra vonatkozóan. A negyedévben a vállalat 2,26 milliárd dolláros nettó árbevételt ért el, ami -3,6%-os csökkenést jelent 2020 második negyedévéhez képest, mivel a sörértékesítés enyhén, a bor és szeszes italok pedig -11%-kal csökkent. Az üzemi eredmény 798 millió dollár volt, ami 1%-os növekedést jelent. Az egy részvényre jutó eredmény összehasonlítható alapon 2,76 dollár volt, szemben az egy évvel korábbi 2,72 dollárral. A Canopy Growth nélkül az EPS 2,91 dollárnak felelt volna meg.

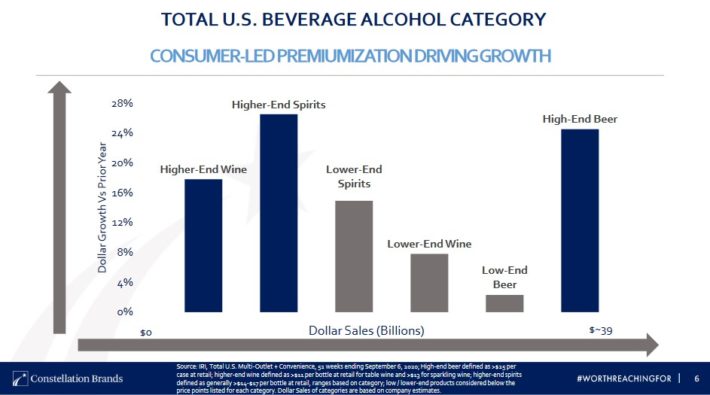

A vállalat visszavonta az egész éves előrejelzést, ahogy sok más vállalat is tette a koronavírus miatt. A Constellation azonban várhatóan az elkövetkező években is növekedést fog generálni, főként a prémiumosítási stratégiájának köszönhetően.

Forrás: Befektetői prezentáció

A Constellation Brands utóbbi évek lenyűgöző növekedésének egyik legnagyobb oka, hogy a vállalat a prémium szegmensre összpontosít, amely továbbra is növekszik. A vállalat szerint a szeszes italok, borok és sörök felső kategóriás piacán a növekedési ráták sokkal magasabbak, mint az alacsonyabb árkategóriákban.

A prémium kategóriás alkoholtartalmú italok árképző erővel is rendelkeznek, ami a bevételek és a nyereség növekedésének egyik fő hajtóereje. A Constellation azért is versenyez mindhárom kategóriában, mert az egy fogyasztóra jutó kiadások sokkal magasabbak azoknál, akik mindhárom típusú alkoholtartalmú italt fogyasztják. A Constellation stratégiája a legértékesebb fogyasztók piaci részesedésének megszerzése.

A változó fogyasztói preferenciáknak való megfelelés érdekében új termékkategóriákba is terjeszkedik. Erre példa a Funky Buddha 2017. augusztusi felvásárlása, amely magában foglalta a kézműves sörök portfólióját, hogy az amerikai sörpiac nagy növekedési potenciállal rendelkező kézműves sörök szegmensében is jelen legyen. 2018-ban a Constellation Brands felvásárolta a Four Corners Brewinget, és nemrégiben a Constellation Brands 4 milliárd dollárt fektetett be a Canopy Growth (CGC) kannabiszgyártóba, így 38%-os tulajdonrészt szerzett.

A Constellation Brands 22,3 ár/nyereség arányon kereskedik, ami a 18,0-es becsült valós értékünk felett van. A csökkenő értékelés a következő öt évben évente 4,2%-kal csökkentheti a teljes hozamot. Arra is számítunk, hogy a Constellation Brands részvények a következő öt évben évente 5%-kal növelik a nyereséget, ami a volumennövekedésből, az árnövekedésből és a részvényvisszavásárlásokból tevődik össze.

A részvények jelenlegi osztalékhozama ráadásul 1,5%. A Constellation Brands 2025-ig várhatóan évi 2,3%-os teljes hozamot fog elérni, ami jelenleg nem elég magas ahhoz, hogy vételi ajánlást indokolja.

Alkoholtőzsdei részvény #2: Diageo PLC (DEO)

- Várható éves hozam: 3,0%

A Diageo gyökerei egészen a 17. századig és a Haig családig, a skót whisky lepárlók legrégebbi családjáig nyúlnak vissza. Ma a Diageo gyártja a világ legnépszerűbb szeszesital- és sörmárkáit, mint például a Johnnie Walker, Smirnoff, Captain Morgan, Baileys, Tanqueray, Guinness, Crown Royal, Ketel One és még sok más. Összességében a Diageo a világ 100 legjobb szeszesitalmárkája közül 20-at birtokol.

A Diageo 2020-as pénzügyi évre vonatkozó eredményeit 2020. augusztus 4-én tette közzé. A nettó árbevétel 8,7%-kal 13,9 milliárd dollárra csökkent. A csökkenés nagy része a COVID-19 hatásának tulajdonítható. Az organikus értékesítés 8,4%-kal csökkent, mivel az észak-amerikai 2%-os növekedést bőven ellensúlyozta az összes többi régió gyengesége. Ázsia volt a leggyengébb régió 16%-os forgalomcsökkenéssel, míg Európa és Törökország 12%-kal esett vissza.

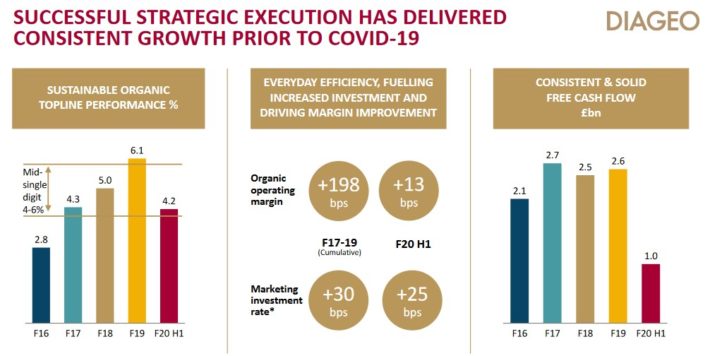

Forrás: Befektetői prezentáció

Az organikus termékek mennyisége vállalatszerte több mint 11%-kal csökkent. A sör organikus értékesítése 15%-kal csökkent, míg a skót whiskyé 17%-kal. A kanadai whisky 8%-os növekedést ért el, de a globális márkák többsége gyengébben teljesített a második félévben. A Johnnie Walker eladásai 22%-kal, míg a Guinnessé 16%-kal csökkent.

A Diageo az év első felében 1,4 milliárd dollár értékben vonta vissza részvényeit, de szüneteltette további részvények visszavásárlását a pénzügyi év második felében. A vállalat 5,6 milliárd dolláros részvény-visszavásárlást irányzott elő a 2022-es pénzügyi évre.

Az éves nyereségnövekedést 2025-ig 8%-ra becsüljük, ami a bevétel közepes egyszámjegyű szerves növekedéséből, az árrés bővüléséből és a részvény-visszavásárlások újraindításából áll.

A Diageo részvényeivel jelenleg 26,6-os ár/nyereség arányon kereskednek, ami valamivel a 18,3-as becsült valós értékünk felett van. Ez 7,2%-os negatív hozamot jelent a csökkenő P/E arányból.

A Diageo félévente osztalékot fizet, és rendszeresen növeli az osztalékot. A 2020-as pénzügyi évre vonatkozó éves osztalék 3,55 USD volt (1 ADR 4 törzsrészvénynek felel meg), ami 2,2%-os osztalékhozamot eredményez.

Várakozásaink szerint 3.0%-os éves hozam a Diageo részvényekre a következő öt évben. A Diageo részvénye nem feltétlenül olcsó, mivel a valós érték becslésünk felett kereskedik. Ennek ellenére a részvény a nyereségnövekedésnek és az osztaléknak köszönhetően pozitív hozamot hozhat. Így a részvényt tartásra minősítjük.

Alkoholtőzsdei részvény #1: Molson Coors (TAP)

- Várható éves hozam: 6,3%

A Molson Coors Brewing Company-t 1873-ban alapították. Azóta az egyik legnagyobb amerikai sörgyártóvá nőtte ki magát. Számos márkával rendelkezik, többek között a Coors Light, a Coors Banquet, a Molson Canadian, a Carling, a Blue Moon, a Hop Valley, a Crispin Cider és a Miller sörmárkákkal.

A Molson Coors 2020. október 29-én jelentette a 2020. szeptember 30-án zárult harmadik negyedév eredményeit. A negyedévben a vállalat 2,75 milliárd dollár árbevételt ért el, ami 3,1%-os csökkenést jelent 2019 harmadik negyedévéhez képest. A nettó árbevétel 1,0%-kal csökkent Észak-Amerikában és 12,2%-kal Európában. Észak-Amerika volt a Molson Coors legerősebb földrajzi piaca.

Source: Befektetői prezentáció

A negyedév során a Molson Coors 342,8 millió dolláros, részvényenként 1,58 dolláros nettó nyereséget ért el, szemben az előző negyedévben elért 402,8 millió dolláros veszteséggel (részvényenként -1,86 dollár). A kiigazított alapon a nettó nyereség 350,8 millió dollár vagy részvényenként 1,62 dollár volt, szemben a 2019 harmadik negyedévi 321,2 millió dollárral vagy részvényenként 1,48 dollárral.

A vállalat visszavonta az egész éves előrejelzést a világjárvány körüli bizonytalanság miatt, és felfüggesztette az osztalékát is.

A Molson Coors lemaradt az amerikai söripar trendjeivel, különösen a kézműves sör boomjával. Nagy növekedés zajlik a kisebb sörfőzdéknél, amelyek kézműves söröket gyártanak. A Molson Coors portfóliójában a kézműves sörök viszonylag kis csoportja található, ami nagyban hozzájárult ahhoz, hogy az elmúlt években nem növekedett. A vállalat ismét az alapmárkák növelésére összpontosít, a meglévő márkákba való befektetéssel és felvásárlásokkal.

A Molson Coors az egyik legvonzóbb értékeléssel rendelkezik a nagy alkoholrészvények közül. A Molson Coors részvényeivel 12,5-es árfolyam-nyereség arányon kereskednek, a 2020-as 3,60 dolláros részvényenkénti eredmény becslések alapján. A valós értéket 14,0 árfolyam/nyereség arányban látjuk, ami azt jelenti, hogy a Molson Coors részvény csak az értékelési szorzó bővüléséből évi 2,3%-os hozamot tudna generálni.

Ezeken felül a Molson Coors éves 4%-os nyereségnövekedést várunk, ami összesen évi 6,3%-os várható hozamot eredményez. A részvényt nem ajánljuk jövedelemtermelő befektetőknek, mivel a vállalat felfüggesztette osztalékát.

Végső gondolatok

A részvénypiac rendkívül volatilis volt 2020 elején. Sok alkoholrészvényt súlyosan érintett a koronavírus-válság kibontakozásával, de néhányan jelentősen visszatértek az elmúlt hetekben. Az érték- és jövedelembefektetők számára az alkoholrészvények fellendülése csökkentette a vásárlási lehetőségek számát az emelkedő értékelések és a csökkenő osztalékhozamok miatt.

Mégis a világ legjobb alkoholgyártói erős márkákkal rendelkeznek, és magas cash flow-t generálnak, amelyet növekedési beruházásokra, valamint a részvényeseknek történő készpénz-visszatérítésre használnak.

A befektetők számára az is értékes, hogy az alkoholrészvények valószínűleg a legjobban teljesítők között lesznek, ha recesszió következik be. Az alkoholtartalmú italok fogyasztása egyenletes marad – és még növekedhet is – egy recesszióban. A koronavírus okozta tartós fellendülés a legnagyobb alkoholgyártók számára nagy előny lenne.