Se stai esplorando diversi modi per creare reddito passivo, potresti già conoscere i molti benefici dell’investimento immobiliare. Dopo tutto, l’immobiliare è uno dei side hustles più popolari per i medici e per una buona ragione.

Se stai esplorando diversi modi per creare reddito passivo, potresti già conoscere i molti benefici dell’investimento immobiliare. Dopo tutto, l’immobiliare è uno dei side hustles più popolari per i medici e per una buona ragione.

La capacità di creare ricchezza generazionale e un flusso di cassa che sostituisce il bisogno del tuo lavoro giornaliero è sicuramente possibile utilizzando questo veicolo. Infatti, abbiamo creato il nostro gruppo Facebook, Passive Income Docs, in modo che le persone potessero condividere queste storie tra di loro.

Ho precedentemente menzionato i modi migliori per fare soldi investendo nel settore immobiliare. Come riassunto veloce, i quattro modi principali sono:

- Apprezzamento – La proprietà sale di valore nel tempo.

- Flusso di cassa – Gli immobili possono essere una fonte di flusso di cassa mensile ricorrente.

- Pagamento del mutuo – Il mutuo viene pagato dal vostro inquilino aumentando la quantità di capitale che avete nella proprietà.

E ultimo ma non meno importante (e l’argomento del post di oggi):

4. Tasse

Ho toccato alcuni di questi benefici fiscali in passato, ma vorrei elaborare un po’ di più – dato che ci stiamo avvicinando alla fine di questa stagione fiscale. Naturalmente, la legge fiscale è complicata, ma per questo post, ho intenzione di provare a rompere alcuni dei modi in cui è possibile utilizzare questi benefici a vostro vantaggio.

Disclaimer: non sono un professionista fiscale e si dovrebbe sempre consultare il vostro CPA o professionista fiscale prima di prendere qualsiasi decisione.

- Capital Gains

- Grandi guadagni di capitale a breve e lungo termine

- Beneficio fiscale dell’esclusione delle plusvalenze domestiche

- Nessuna tassa di lavoro autonomo o FICA pagata sul reddito da locazione

- Deprezzamento

- Come funziona?

- 1031 Exchange

- Prestito esente da tasse (rifinanziamento)

- Opportunity Zones

- Conclusione

Capital Gains

“Capital gains” sono semplicemente i profitti che ricevete dalla vendita di una proprietà. Proprio come qualsiasi altro guadagno, è soggetto ad essere tassato. Tuttavia, a seconda di alcuni fattori, è tassato in modo diverso e sapendo quali sono questi modi diversi, si potrebbe essere in grado di lavorare le cose a vostro favore.

Grandi guadagni di capitale a breve e lungo termine

Dipendendo dalla lunghezza del tempo che tieni l’investimento prima di venderlo, quei guadagni di capitale possono essere classificati come a breve termine (meno di un anno) o a lungo termine (un anno o più).

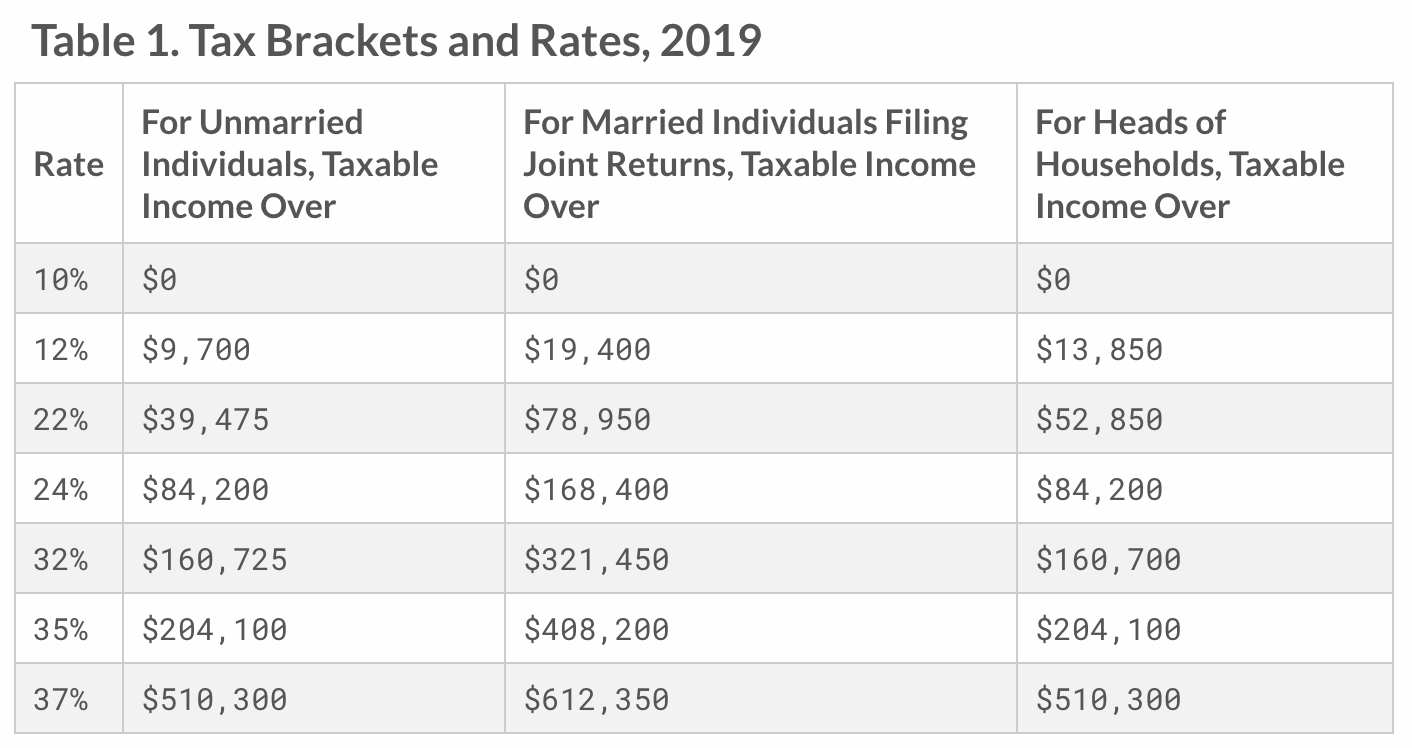

I guadagni di capitale a breve termine sono tassati come reddito ordinario, quindi dipende da qualsiasi fascia fiscale tu sia. Per il tipico medico, questo di solito ci mette in una delle fasce più alte che potrebbe essere al 35% o 37%. Ecco un rapido aggiornamento sulle attuali fasce fiscali.

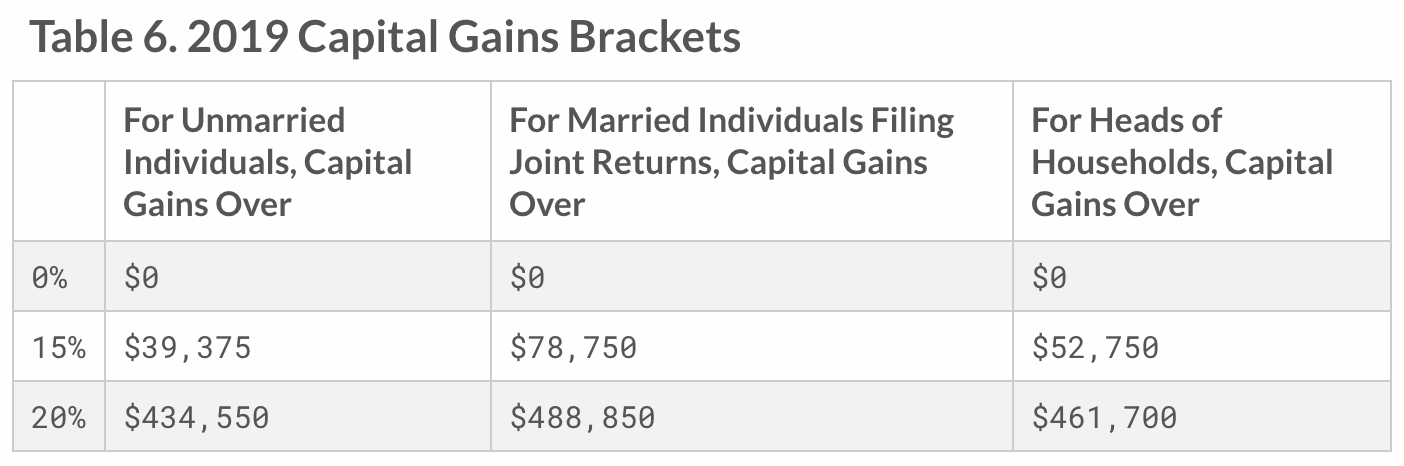

Tuttavia, le plusvalenze a lungo termine rientrano in uno dei tre gruppi a seconda del reddito e del vostro stato civile. Vedere il grafico qui sotto.

Quindi, con tutto ciò in mente, diciamo che avete venduto una proprietà in affitto per un profitto di 450.000 dollari. Come coppia sposata che lavora insieme, paghereste un’imposta sulle plusvalenze del 15% su quel profitto, che equivale a 67.500 dollari. Confrontate questo con il normale 35%. Se siete in quella fascia d’imposta, paghereste 157.500 dollari, una differenza di 90.000 dollari!

Per beneficiare al massimo delle riduzioni sui guadagni di capitale, conviene essere nel secchio a lungo termine.

Beneficio fiscale dell’esclusione delle plusvalenze domestiche

Se avete posseduto e usato una proprietà come vostra casa residenziale primaria per almeno due degli ultimi cinque anni prima di venderla, avete diritto a questa esclusione.

Questa esclusione secondo l’IRS afferma che “se avete una plusvalenza dalla vendita della vostra casa principale, potete qualificarvi per escludere fino a $250.000 di quel guadagno dal vostro reddito, o fino a $500.000 di quel guadagno se presentate una dichiarazione congiunta con il vostro coniuge.”

Ecco un semplice esempio. Diciamo che siete sposati e avete comprato una casa per 500.000 dollari. Ci avete vissuto per due anni, poi l’avete affittata per gli ultimi tre anni e avete deciso di venderla. È stata venduta per 1.000.000 di dollari, lasciandovi un profitto di 500.000 dollari. Bene, ti qualifichi sotto l’esclusione per ricevere quel profitto completamente esente da tasse. Se sei un professionista ad alto reddito in una fascia d’imposta più alta, questo può essere un risparmio significativo.

Nessuna tassa di lavoro autonomo o FICA pagata sul reddito da locazione

Il reddito da locazione non è soggetto alle tasse di sicurezza sociale e Medicare. A seconda che siate lavoratori dipendenti o autonomi, potreste pagare dal 7,65% al 15,3% per questa tassa FICA su altri redditi. L’imposta è del 15,3% ed è divisa 50/50 tra il datore di lavoro e il dipendente. Se sei un lavoratore autonomo, tuttavia, e non hai un datore di lavoro, sei responsabile per l’intero 15,3%, e questo è noto come tassa sul lavoro autonomo.

Anche questo potrebbe dipendere da come classifichi il tuo lavoro autonomo (esempio S vs C), ma quel 15,3% potrebbe essere un importo significativo. Va solo a dimostrare che tutti i redditi non sono trattati allo stesso modo. È una ragione per spingere verso fonti di reddito più passive – in particolare quelle designate come tali agli occhi dell’IRS.

Deprezzamento

Un’altra grande deduzione è il deprezzamento, per cui l’IRS permette di dedurre il costo degli oggetti d’affari che hanno una “durata”, come l’edificio stesso. Alcuni potrebbero considerare questo il più potente beneficio fiscale dell’investire in immobili.

Con il tempo, gli immobili in cui avete investito inizieranno a rompersi. Fortunatamente, vi è permesso di ammortizzare la proprietà che produce reddito in base all’usura.

Come funziona?

Prima di tutto, dovete determinare il valore dell’edificio effettivo a parte il terreno e poi dividere quel valore per la vita utile della proprietà. Secondo l’IRS, quella durata di vita equivale a un numero, che è 27,5 per una proprietà residenziale e 39 per un magazzino/proprietà commerciale. Poi, si deduce quell’importo preciso ogni anno.

Per esempio, se la vostra proprietà in affitto (l’edificio stesso) è valutata a 500.000 dollari, dovreste dividerla per 27,5 anni (~18.000 dollari). Ora, potete dedurre $18.000 come spesa di ammortamento ogni anno per 27,5 anni. Questa deduzione vi permette di riportare un profitto minore all’IRS, riducendo così l’importo che alla fine dovrete in tasse. In questo modo, puoi compensare i guadagni.

Normalmente, se mostri una perdita sulla carta come risultato del deprezzamento, puoi usarla solo per compensare guadagni passivi da altre proprietà o investimenti. Ma se il vostro reddito lordo modificato è inferiore a $100.000, allora potete compensare $25.000 del vostro reddito. Altrimenti, se c’è una perdita in eccesso, dovete riportarla all’anno successivo.

Ci sono due eccezioni a questo: 1) Siete in grado di dedurre tutte le perdite passive cumulative di affitto contro il reddito non passivo nell’anno in cui vendete la proprietà in affitto. Oppure, 2) Se voi o il vostro coniuge vi qualificate come professionisti del settore immobiliare, siete in grado di compensare il reddito attivo. Questo è uno strumento molto potente e qualcosa che i miei amici dietro SemiRetiredMD utilizzano. Ho anche intenzione di fare lo stesso quest’anno (e riferire!).

1031 Exchange

Lo scambio 1031 è chiamato così per via di dove si trova nel codice fiscale IRS (Sezione 1031). Stabilisce che un contribuente può differire il riconoscimento delle plusvalenze e la relativa imposta federale sul reddito sullo scambio di certi tipi di proprietà, compresi i beni immobili. Quello che significa in termini semplici è che le tasse sulle plusvalenze sono pagate solo al momento della vendita di una proprietà, senza uno scambio. Altrimenti, queste tasse sono differite.

Questa deduzione è preziosa per gli investitori perché si possono arrotolare le plusvalenze da un investimento immobiliare a quello successivo ed evitare di essere tassati fino a quando si vende la proprietà.

Ci sono alcune regole specifiche, tuttavia. Primo, la proprietà sostitutiva deve essere uguale o superiore alla proprietà esistente. In secondo luogo, lo scambio dovrebbe essere per un bene (ad esempio, un trust di investimento immobiliare). In terzo luogo, la proprietà deve essere “tenuta per uso produttivo in un commercio o in un’impresa o per investimento e può essere scambiata con una proprietà simile”.

Se finite per tenerla fino alla vostra morte, chiunque erediti la vostra proprietà non “eredita” il vostro carico fiscale. Essi ricevono la proprietà con una base incrementata, il che significa che è come se avessero comprato la proprietà al valore corrente di mercato. Pagano solo le tasse andando avanti sulla base di quel valore corrente.

L’unica considerazione è che le tasse di successione possono entrare in gioco se il vostro patrimonio è maggiore di $5 milioni. Questa situazione rientrerebbe perfettamente nella categoria di un “buon problema da avere”.

Prestito esente da tasse (rifinanziamento)

Se si rifinanzia, si è in grado di prendere in prestito contro l’apprezzamento e l’aumento del patrimonio netto di una proprietà esentasse. Potete poi usare quei fondi per altri investimenti e acquistare altre (unità se questo è il vostro obiettivo).

Per esempio, diciamo che avete comprato un condominio per 500.000 dollari. La proprietà ora vale 1 milione di dollari. Fate un rifinanziamento cash-out e tirate fuori 500.000 dollari da mettere per l’acquisto del prossimo edificio. Questa è una situazione esente da tasse, e la puoi utilizzare per continuare a far crescere i tuoi flussi di reddito passivo senza pagare più tasse.

Opportunity Zones

Questa è un po’ nuova e fa parte del Tax Cut and Jobs Act del 2017. Zone speciali intorno agli Stati Uniti sono state designate come “Opportunity Zones” e il governo sta cercando di stimolare la crescita e gli investimenti in quelle aree. Hanno deciso di farlo principalmente attraverso incentivi fiscali.

Approfondisco i benefici nel mio post Investire nelle Opportunity Zones: Cos’è questa incredibile opportunità? Tuttavia, in sostanza, è un’opportunità per ritardare ulteriormente il pagamento delle tasse sui guadagni per quasi 10 anni, oltre a mettere quei guadagni al lavoro e non essere tassati sui profitti che ne derivano.

Può essere un incentivo enorme che la gente sta appena capendo come approfittare. Infatti, le zone di opportunità di investimento stanno spuntando dappertutto e penso che ne vedrete di più con il passare dell’anno.

Conclusione

Se avete iniziato a investire nel settore immobiliare, sia attraverso il crowdfunding o altre strategie di reddito passivo, è utile conoscere i molti benefici fiscali come questi. Potreste aver sentito dire che non dovreste lasciare che la “coda delle tasse scodinzoli il cane”, cioè non dovreste prendere decisioni di investimento basate sui benefici fiscali.

Tuttavia, nel settore immobiliare, i benefici fiscali sono spesso così potenti se usati correttamente che ha senso prendere decisioni di investimento tenendoli a mente.

Ovviamente, avere un buon CPA può togliere molto di quel carico dalle vostre spalle. Ma sapere cosa c’è là fuori non solo rende le cose più facili per voi al momento delle tasse, ma vi rende anche un investitore più esperto.