Si vous avez exploré différentes façons de créer un revenu passif, vous connaissez peut-être déjà les nombreux avantages de l’investissement immobilier. Après tout, l’immobilier est l’un des hustles secondaires les plus populaires pour les médecins et pour une bonne raison.

Si vous avez exploré différentes façons de créer un revenu passif, vous connaissez peut-être déjà les nombreux avantages de l’investissement immobilier. Après tout, l’immobilier est l’un des hustles secondaires les plus populaires pour les médecins et pour une bonne raison.

La capacité de créer une richesse générationnelle et un flux de trésorerie qui remplace le besoin de votre travail de jour est certainement possible en utilisant ce véhicule. En fait, nous avons créé notre groupe Facebook, Passive Income Docs, afin que les gens puissent partager de telles histoires entre eux.

J’ai précédemment mentionné les principales façons de gagner de l’argent en investissant dans l’immobilier. Comme un résumé rapide cependant, les quatre principales façons de le faire sont:

- Appréciation – La propriété augmente en valeur au fil du temps.

- Cash Flow – L’immobilier peut être une source de flux de trésorerie mensuel récurrent.

- Paiement de l’hypothèque – Votre hypothèque est remboursée par votre locataire, augmentant le montant de l’équité que vous avez dans la propriété.

Et le dernier mais non le moindre (et le sujet du post d’aujourd’hui):

4. Taxes

J’ai abordé quelques-uns de ces avantages fiscaux dans le passé, mais j’aimerais élaborer un peu plus – puisque nous approchons de la fin de cette saison fiscale. Bien sûr, le droit fiscal est compliqué, mais pour ce post, je vais essayer de décomposer certaines des façons dont vous pouvez utiliser ces avantages à votre avantage.

Disclaimer : je ne suis pas un professionnel de la fiscalité et vous devriez toujours consulter votre CPA ou votre professionnel de la fiscalité avant de prendre toute décision.

- Gains en capital

- Gains en capital à court terme et à long terme

- Avantage fiscal lié à l’exclusion des maisons des gains en capital

- Aucun impôt sur le travail indépendant ou FICA payé sur les revenus locatifs

- Depreciation

- Comment cela fonctionne-t-il ?

- 1031 Exchange

- Emprunt libre d’impôt (refinancement)

- Zones d’opportunités

- Conclusion

Gains en capital

Les « gains en capital » sont simplement les bénéfices que vous recevez de la vente d’un bien. Comme tous les autres gains, elle est susceptible d’être imposée. Cependant, en fonction de quelques facteurs, elle est imposée différemment et en connaissant ces différentes façons, vous pourriez être en mesure de faire jouer les choses en votre faveur.

Gains en capital à court terme et à long terme

Selon la durée de détention de l’investissement avant de le vendre, ces gains en capital peuvent être classés comme étant à court terme (moins d’un an) ou à long terme (un an ou plus).

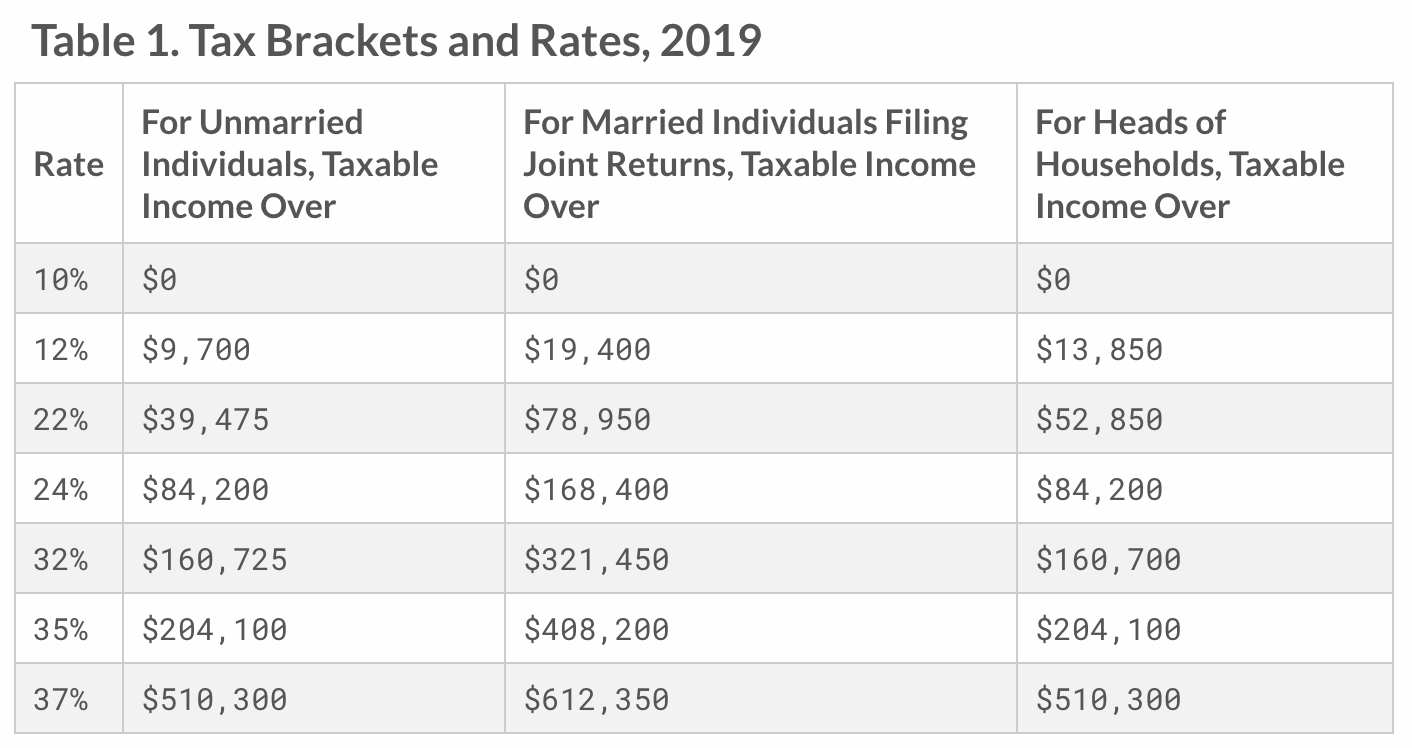

Les gains en capital à court terme sont imposés comme un revenu ordinaire, donc cela dépend de la tranche d’imposition à laquelle vous appartenez. Pour le médecin typique, cela nous place généralement dans l’une des tranches supérieures qui pourrait être à 35% ou 37%. Voici un petit rappel sur les tranches d’imposition actuelles.

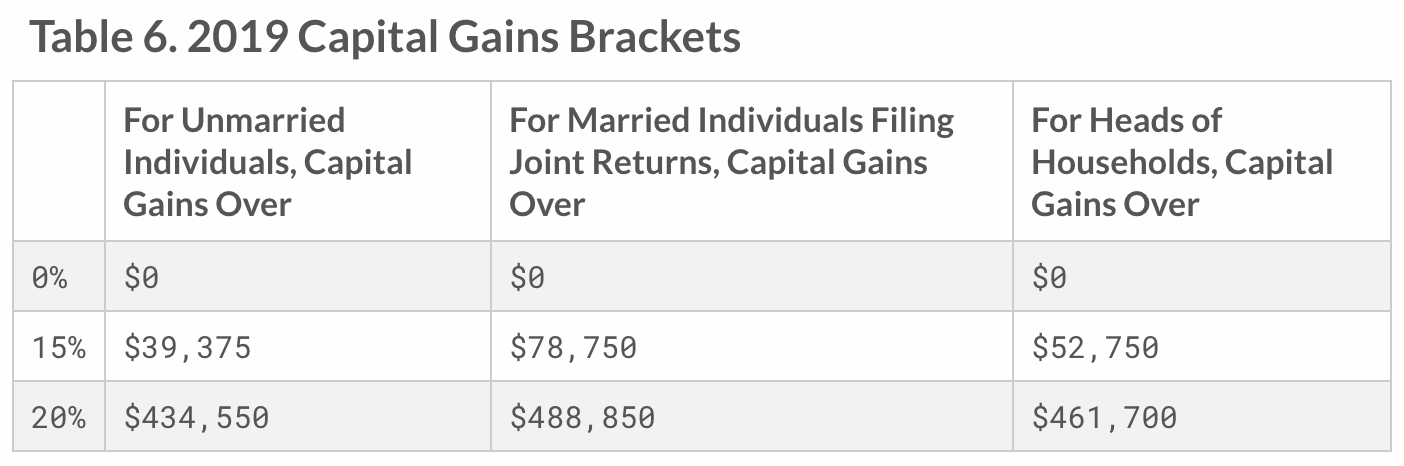

Toutefois, les gains en capital à long terme tombent dans l’une des trois catégories en fonction du revenu et de votre statut marital. Voir le tableau ci-dessous.

Donc, avec tout cela à l’esprit, disons que vous avez vendu une propriété locative pour un profit de 450 000 $. En tant que couple marié déclarant conjointement, vous payez un impôt sur les gains en capital de 15 % sur ce bénéfice, ce qui équivaut à 67 500 $. Comparez ce montant à celui que vous auriez dû payer au taux normal de 35 %. Si vous êtes dans cette tranche d’imposition, vous paieriez 157 500 $, soit une différence de 90 000 $!

Pour profiter au maximum des réductions des gains en capital, il est avantageux d’être dans le seau à long terme.

Avantage fiscal lié à l’exclusion des maisons des gains en capital

Si vous avez possédé et utilisé une propriété comme résidence principale pendant au moins deux des cinq dernières années avant de la vendre, vous avez droit à cette exclusion.

Cette exclusion selon l’IRS stipule que « si vous avez un gain en capital provenant de la vente de votre résidence principale, vous pouvez être admissible à exclure jusqu’à 250 000 $ de ce gain de votre revenu, ou jusqu’à 500 000 $ de ce gain si vous produisez une déclaration conjointe avec votre conjoint. »

Voici un exemple simple. Disons que vous êtes marié et que vous avez acheté une maison pour 500 000 $. Vous l’avez habitée pendant deux ans, puis l’avez louée pendant les trois dernières années et avez décidé de la vendre. Elle s’est vendue 1 000 000 $, vous laissant un bénéfice de 500 000 $. Eh bien, vous pouvez bénéficier de l’exclusion pour recevoir ce bénéfice en totale franchise d’impôt. Si vous êtes un professionnel à haut revenu dans une tranche d’imposition supérieure, cela peut représenter des économies importantes.

Aucun impôt sur le travail indépendant ou FICA payé sur les revenus locatifs

Les revenus locatifs ne sont pas soumis aux impôts de sécurité sociale et Medicare. Selon que vous êtes salarié ou indépendant, vous pourriez payer 7,65 % à 15,3 % au titre de cet impôt FICA sur d’autres revenus. L’impôt s’élève à 15,3 % et est réparti à parts égales entre l’employeur et l’employé. Si vous êtes indépendant, cependant, et que vous n’avez pas d’employeur, vous êtes responsable de la totalité des 15,3%, et c’est ce qu’on appelle la taxe sur le travail indépendant.

Encore, cela pourrait dépendre de la façon dont vous classez votre travail indépendant (exemple S vs C), mais ces 15,3% pourraient être un montant important. Cela montre simplement que tous les revenus ne sont pas traités de la même manière. C’est une raison de pousser pour plus de sources de revenus passifs – en particulier ceux désignés comme tels aux yeux de l’IRS.

Depreciation

Une autre grande déduction est la dépréciation, par laquelle l’IRS vous permet de déduire le coût des éléments commerciaux qui ont une « durée de vie », comme le bâtiment lui-même. Certains pourraient considérer que c’est l’avantage fiscal le plus puissant de l’investissement dans l’immobilier.

Au fil du temps, l’immobilier dans lequel vous avez investi va commencer à se dégrader. Heureusement, vous êtes autorisé à amortir les biens productifs de revenus en fonction de l’usure.

Comment cela fonctionne-t-il ?

D’abord, vous devez déterminer la valeur du bâtiment réel à part le terrain, puis diviser cette valeur par la durée de vie utile de la propriété. Selon l’IRS, cette durée de vie équivaut à un nombre, qui est de 27,5 pour une propriété résidentielle et de 39 pour un entrepôt/une propriété commerciale. Ensuite, vous déduisez ce montant précis chaque année.

Par exemple, si votre bien locatif (le bâtiment lui-même) est évalué à 500 000 $, vous divisez ce montant par 27,5 années (~18 000 $). Vous pouvez alors déduire 18 000 $ comme frais d’amortissement chaque année pendant 27,5 ans. Cette déduction vous permet de déclarer un bénéfice moins important à l’IRS, réduisant ainsi le montant des impôts que vous devrez finalement payer. De cette façon, vous pouvez compenser les gains.

Normalement, si vous affichez une perte sur papier à la suite d’un amortissement, vous ne pouvez l’utiliser que pour compenser les gains passifs provenant d’autres propriétés ou investissements. Mais si votre revenu brut ajusté modifié est inférieur à 100 000 $, alors vous pouvez compenser 25 000 $ de votre revenu. Sinon, s’il y a une perte excédentaire, vous devez la reporter sur l’année suivante.

Il y a deux exceptions à cela : 1) Vous pouvez déduire de votre revenu non passif la totalité de la perte locative passive cumulée l’année où vous vendez le bien locatif. Ou, 2) Si vous ou votre conjoint êtes qualifié de professionnel de l’immobilier, vous pouvez compenser le revenu actif. Il s’agit d’un outil très puissant, que mes amis de SemiRetiredMD utilisent. Je prévois également de faire la même chose cette année (et de faire un rapport !).

1031 Exchange

L’échange 1031 est nommé en raison de l’endroit où il se trouve dans le code des impôts de l’IRS (section 1031). Il stipule qu’un contribuable peut différer la reconnaissance des gains en capital et de l’impôt fédéral sur le revenu correspondant lors de l’échange de certains types de biens, y compris les biens immobiliers. Ce que cela signifie en termes simples, c’est que les impôts sur les plus-values ne sont payés que lors de la vente d’un bien, sans échange. Sinon, ces impôts sont reportés.

Cette déduction est précieuse pour les investisseurs, car vous pouvez reporter les gains en capital d’un bien d’investissement à l’autre et éviter d’être imposé jusqu’à ce que vous vendiez votre bien.

Il existe toutefois des règles spécifiques. Premièrement, le bien de remplacement doit être égal ou supérieur au bien existant. Deuxièmement, l’échange doit porter sur un actif (par exemple, une société de placement immobilier). Troisièmement, le bien doit être « détenu pour une utilisation productive dans un commerce ou une entreprise ou pour un investissement et peut être échangé contre un bien de même nature ».

Si vous finissez par le conserver jusqu’à votre décès, la personne qui hérite de votre bien n' »hérite » pas de votre charge fiscale. Ils reçoivent le bien sur une base augmentée, c’est-à-dire que c’est comme s’ils avaient acheté le bien à la valeur marchande actuelle. Il ne paie des impôts que sur la base de cette valeur actuelle.

La seule considération est que les droits de succession peuvent entrer en jeu si votre succession est supérieure à 5 millions de dollars. Cette situation entrerait tout à fait dans la catégorie des » bons problèmes à avoir « .

Emprunt libre d’impôt (refinancement)

Si vous refinancez, vous êtes en mesure d’emprunter contre l’appréciation et l’augmentation de la valeur nette d’une propriété en franchise d’impôt. Vous pouvez ensuite utiliser ces fonds pour d’autres investissements et acquérir d’autres (logements si c’est votre objectif).

Par exemple, disons que vous avez acheté un immeuble d’appartements pour 500 000 $. La propriété vaut maintenant 1 million de dollars. Vous effectuez un refinancement en espèces et retirez 500 000 $ pour les affecter à l’achat du prochain immeuble. C’est une situation exempte d’impôt et que vous pouvez utiliser pour continuer à faire croître vos flux de revenus passifs sans payer plus d’impôts.

Zones d’opportunités

Ceci est un peu nouveau et fait partie de la loi Tax Cut and Jobs Act de 2017. Des zones spéciales autour des États-Unis ont été désignées comme « Opportunity Zones » et le gouvernement essaie de stimuler la croissance et l’investissement dans ces zones. Ils ont décidé de le faire principalement par des incitations fiscales.

J’approfondis les avantages dans mon post Investir dans les zones d’opportunité : De quoi s’agit-il, cette formidable opportunité ? Cependant, en substance, il s’agit d’une opportunité de retarder davantage le paiement des impôts sur les gains pendant près de 10 ans, ainsi que de mettre ces gains au travail et de ne pas être imposé sur les bénéfices qui en découlent.

Cela peut être une incitation formidable dont les gens ne font que comprendre comment en profiter. En fait, les zones d’opportunité d’investissement apparaissent un peu partout et je pense que vous en verrez davantage au fur et à mesure que l’année avance.

Conclusion

Si vous avez commencé à investir dans l’immobilier, que ce soit par le biais du crowdfunding ou d’autres stratégies de revenu passif, il est utile de connaître les nombreux avantages fiscaux comme ceux-ci. Vous avez peut-être entendu dire que vous ne devriez pas laisser la « queue fiscale faire le chien », ce qui signifie que vous ne devriez pas prendre de décisions d’investissement basées sur les avantages fiscaux.

Cependant, dans l’immobilier, les avantages fiscaux sont souvent si puissants s’ils sont utilisés correctement qu’il est logique de prendre des décisions d’investissement en les gardant à l’esprit.

Bien sûr, avoir un bon CPA peut vous soulager d’une grande partie de cette charge. Mais le fait de savoir ce qui existe ne vous facilite pas seulement les choses au moment de la déclaration d’impôts, mais fait aussi de vous un investisseur plus avisé.

.