Updated on November 17th, 2020 by Bob Ciura

Les investisseurs à la recherche de sociétés qui génèrent de solides bénéfices et versent des dividendes devraient examiner de plus près les principales actions d’alcool. Il s’agit de sociétés qui fabriquent et distribuent une variété de boissons alcoolisées, notamment de la bière, du vin et de la liqueur.

Les meilleures sociétés de ce secteur présentent de nombreuses qualités attrayantes. Elles possèdent des marques populaires, qui leur confèrent un pouvoir de fixation des prix et un solide flux de trésorerie. Cela leur permet de verser des dividendes aux actionnaires. Les actions d’alcool ont également tendance à bien se comporter pendant les périodes de ralentissement économique, ce qui signifie qu’elles peuvent fournir une diversification et une résistance à la récession à un portefeuille.

Au point qu’une action d’alcool fait même partie de la liste exclusive des Aristocrates de dividendes, un groupe d’élite d’actions S&P 500 avec 25+ années de dividendes en hausse.

Il y a actuellement 65 Aristocrates de dividendes. Vous pouvez télécharger une feuille de calcul Excel des 65 (avec les métriques qui comptent comme les rendements des dividendes et les ratios de distribution) en cliquant sur le lien ci-dessous :

Plus d’informations peuvent être trouvées dans la base de données de recherche Sure Analysis, qui classe les actions en fonction de la combinaison de leur rendement des dividendes, du potentiel de croissance du bénéfice par action et des changements de valorisation pour calculer les rendements totaux.

Cet article classera les meilleures actions d’alcool en fonction des rendements totaux prévus pour les cinq prochaines années.

Table des matières

Les meilleures actions d’alcool sont listées ici, en fonction des rendements annuels prévus pour les cinq prochaines années. Les actions sont classées dans l’ordre des rendements attendus, du plus faible au plus élevé.

- Brown-Forman (BF-B)

- Ambev SA (ABEV)

- Anheuser-Busch InBev (BUD)

- Constellation Brands (STZ)

- Diageo PLC (DEO)

- Molson Coors (TAP)

Action alcool #6 : Brown-Forman (BF-B)

- Rendement annuel attendu : -3.9%

Brown-Forman a un historique impressionnant de croissance des dividendes. La société a versé un dividende aux actionnaires pendant 75 années consécutives. Elle a augmenté son dividende pendant 36 années consécutives, ce qui en fait un Dividend Aristocrat.

La longue histoire de croissance du dividende de Brown-Forman est due à ses marques fortes et à sa résistance à la récession. Elle dispose d’un large portefeuille de produits, qui se concentre sur le whisky, la vodka et la tequila. Sa marque la plus connue est son produit phare, Jack Daniel’s. Les autres marques populaires sont Herradura, Woodford Reserve, El Jimador et Finlandia.

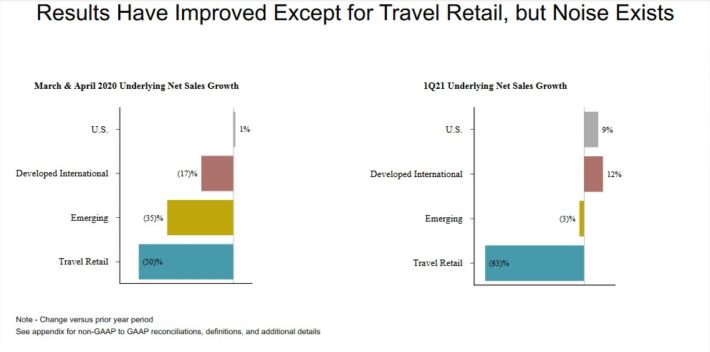

Brown-Forman a publié ses résultats du premier trimestre (exercice 2021) le 2 septembre. Les revenus de 750 millions de dollars ont baissé de 2 % en glissement annuel, mais ont tout de même battu les estimations des analystes de 62 millions de dollars. Toutefois, si l’on exclut les effets de change, les ventes organiques sous-jacentes ont augmenté de 3 %.

Le bénéfice par action a totalisé 0,67 $ pour le premier trimestre, battant à nouveau le consensus de 0,37 $. Les bénéfices du trimestre ont augmenté de 73%, bien que le bénéfice par action ajusté n’ait augmenté que marginalement par rapport au même trimestre de l’année dernière. Les résultats du premier trimestre par segment géographique, par rapport à mars et avril, sont visibles dans l’image ci-dessous :

Source : Présentation aux investisseurs

Brown-Forman a un solide historique de croissance. De 2010 à 2019, Brown-Forman a augmenté son bénéfice par action à un rythme solide de 7%. Le bénéfice par action a été stimulé par une combinaison de plusieurs facteurs, notamment la croissance des revenus, la hausse des marges et la diminution du nombre d’actions.

Nous prévoyons une croissance annuelle des bénéfices d’environ 7 % pour Brown-Forman au cours des cinq prochaines années. En outre, l’action offre un rendement du dividende de 0,9 %. Malgré des perspectives de croissance positives et un versement de dividendes, nous continuons de classer Brown-Forman comme vendeur en raison d’une surévaluation persistante.

L’action Brown-Forman se négocie pour un ratio cours/bénéfice de 45 sur la base de notre estimation du BPA 2020 de 1,80 $ par action. Ce chiffre est bien supérieur à notre estimation de la juste valeur de 24. Par conséquent, nous prévoyons une compression de la valorisation au cours des cinq prochaines années, ce qui pourrait réduire les rendements totaux de 11,8 % par an jusqu’en 2025.

Nous prévoyons que l’action générera des rendements annuels négatifs de -3,9 % par an au cours des cinq prochaines années, car l’impact de la surévaluation devrait plus que compenser la croissance du BPA et des dividendes. Cela fait de l’action Brown-Forman une vente selon nous.

Même si Brown-Forman est un Dividend Aristocrat avec un long historique d’augmentation des dividendes, la valorisation très élevée et le faible rendement des dividendes font de l’action un choix peu attrayant pour les investisseurs value ou dividendes.

Société alcoolique n°5 : Ambev SA (ABEV)

- Rendement annuel attendu : -1,0%

Ambev SA est le successeur de deux des plus anciens brasseurs du Brésil, Companhia Cervejaria Brahma et Companhia Antarctica Paulista Indústria Brasileira de Bebidas. Antarctica a été fondée en 1885, tandis que Brahma a été fondée en 1888. Aujourd’hui, Ambev opère en tant que producteur et distributeur de boissons alcoolisées. Son activité principale est la bière, avec des marques telles que Skol, Brahma, Antarctica, Quilmes, Labatt, Presidente, et plus encore.

Il a également des activités plus petites dans les boissons gazeuses et autres boissons non alcoolisées, avec des marques telles que Guarana Antarctica et Fusion. Actuellement, Ambev est présente dans 16 pays, principalement en Amérique du Sud, en Amérique centrale et en Amérique latine.

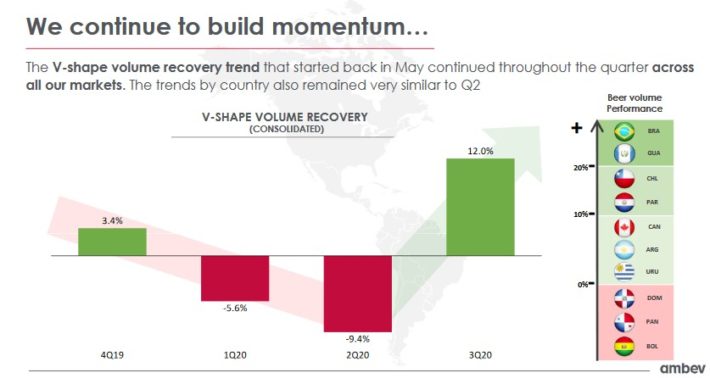

Ambev a enregistré des performances surprenantes au troisième trimestre 2020, avec une croissance du chiffre d’affaires net de 15 % due à une croissance de 12 % du volume et de 2,8 % du revenu par hectolitre. La croissance a été répartie entre les marchés géographiques, avec une croissance de 21 % au Brésil, de 15 % en Amérique latine du Sud, de 6,4 % au Canada et de 1,9 % dans le segment Amérique centrale &Caraïbes.

Le troisième trimestre a constitué une nette amélioration par rapport aux deux premiers trimestres de l’année, confortant les investisseurs dans l’espoir que le pire est derrière Ambev.

Source : Présentation aux investisseurs

Nous pensons qu’Ambev a des perspectives de croissance positives à long terme, en grande partie grâce à sa concentration géographique sur l’Amérique centrale et l’Amérique latine. Ces régions abritent de nombreuses économies émergentes, avec des classes moyennes en hausse et des taux de croissance économique élevés. Cependant, le coronavirus reste une source majeure d’incertitude.

Nous prévoyons une croissance annuelle des bénéfices d’environ 3% au cours des cinq prochaines années. L’action Ambev se négocie pour un multiple cours/bénéfice 2020 de 24,5, supérieur à notre estimation de la juste valeur à 20 fois les bénéfices. Cela montre que l’action semble être quelque peu surévaluée. Un multiple d’évaluation en baisse pourrait réduire les rendements annuels de 4 % par an au cours des cinq prochaines années.

En décembre 2019, Ambev a déclaré un paiement de dividende annuel équivalant à ~0,087 $ US par action en utilisant les taux de change actuels. Les investisseurs doivent noter que, comme le dividende est déclaré en monnaie brésilienne, le paiement en dollars américains fluctuera en fonction des taux de change. Sur la base du paiement de 2019, l’action a un rendement de 3%, mais la société n’a pas versé de dividendes en 2020. Par conséquent, les actionnaires ne doivent pas supposer qu’Ambev sera une action appropriée pour les revenus de dividendes.

Sur la base de la croissance attendue des bénéfices et des changements de valorisation, Ambev semble prêt à fournir des rendements totaux de -1% par an au cours des cinq prochaines années. Nous évaluons l’action comme une vente en raison de ses rendements négatifs attendus et de l’absence de dividende.

Action alcoolisée n°4 : Anheuser-Busch InBev (BUD)

- Rendements annuels attendus : 1,6 %

AB-InBev est la plus grande entreprise de bière au monde. Dans sa forme actuelle, elle est le résultat de la fusion entre InBev et Anheuser-Busch en 2008. Aujourd’hui, elle vend plus de 500 marques de bière, dans plus de 150 pays à travers le monde. Parmi ses marques les plus populaires, citons Budweiser, Bud Light, Corona, Stella Artois, Beck’s, Castle et Skol.

En tout, AB-InBev compte 17 bières individuelles qui génèrent chacune au moins 1 milliard de dollars de ventes annuelles. Vous pouvez voir une analyse détaillée des 17 marques à un milliard de dollars d’AB-InBev ici.

AB-InBev a réalisé sa croissance principalement grâce à d’énormes fusions avec d’autres entreprises de bière. AB-InBev a d’abord été réunie par la fusion de 52 milliards de dollars en 2008, entre Interbrew de Belgique, AmBev du Brésil et Anheuser-Busch des États-Unis.

En 2013, AB-InBev a acquis la partie restante de Grupo Modelo qu’elle ne contrôlait pas déjà, pour 20 milliards de dollars. Enfin, AB-InBev a acquis SABMiller pour plus de 100 milliards de dollars.

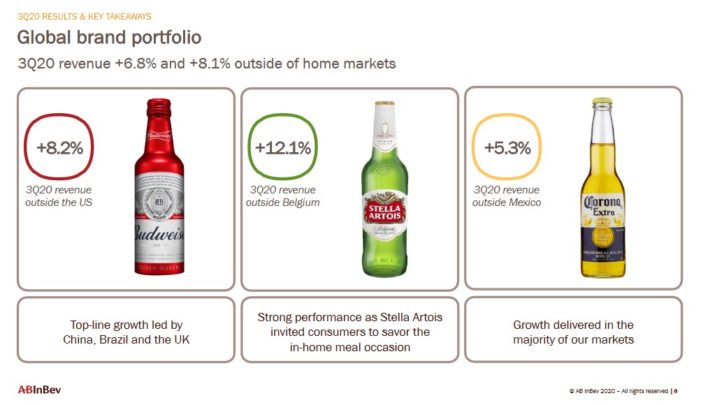

AB-InBev a publié ses résultats du troisième trimestre le 30/10/20 et les résultats reflètent les dommages intenses causés par la crise du coronavirus. Le chiffre d’affaires de 12,82 milliards de dollars a augmenté de 4 % en glissement annuel, mais a dépassé les attentes de 1,2 milliard de dollars. Le BPA ajusté de 0,79 $ a également dépassé les estimations, de 0,02 $ par action. Le chiffre d’affaires a augmenté de 4,0 % au troisième trimestre, grâce à une croissance modeste des volumes et à une croissance du revenu par hectolitre de 2,3 %.

Les trois principales marques mondiales de BUD ont montré la voie à la société au dernier trimestre.

Source : Présentation aux investisseurs

La société a décidé de renoncer au paiement du dividende intérimaire 2020, et annoncera une décision sur son dividende annuel 2020 en même temps que les résultats de l’exercice complet le 25 février 2021.

Nous prévoyons qu’AB-InBev augmentera son bénéfice par action de 3% par an au cours des cinq prochaines années. La croissance sera alimentée par la croissance des ventes grâce à des prix et des volumes plus élevés, ainsi que par des rachats d’actions. Les actions se négocient à 19,3 fois nos estimations de bénéfices pour 2020, ce qui est supérieur à notre estimation de la juste valeur à 18 fois les bénéfices. Nous pensons donc que les rendements annuels seront affectés négativement de 1,4% par an en raison d’un multiple de valorisation en contraction.

Cela devrait créer des rendements totaux attendus à 1,6% par an jusqu’en 2025, ce qui n’est pas assez élevé pour justifier une recommandation d’achat à l’heure actuelle.

Société d’alcool n°3 : Constellation Brands (STZ)

- Rendements annuels attendus : 2,3%

Constellation Brands a été fondée en 1945, et aujourd’hui, elle produit et distribue de la bière, du vin et des spiritueux. Elle compte plus de 100 marques dans son portefeuille, notamment des marques de bière comme Corona. En outre, les marques de vin de Constellation comprennent Robert Mondavi et Clos du Bois. Ses marques de spiritueux incluent SVEDKA Vodka, Casa Noble Tequila, et High West Whiskey.

Le 11 octobre 2020, Constellation Brands a publié les résultats du deuxième trimestre pour la période se terminant le 31 août 2020. Pour le trimestre, la société a enregistré 2,26 milliards de dollars de ventes nettes, ce qui représente une baisse de -3,6 % par rapport au deuxième trimestre 2020, les ventes de bière ayant légèrement diminué et celles de vins et spiritueux ayant baissé de -11 %. Le résultat d’exploitation a atteint 798 millions de dollars, soit une augmentation de 1%. Le bénéfice par action a totalisé 2,76 $ sur une base comparable, contre 2,72 $ pour la période précédente. En excluant Canopy Growth, le BPA aurait été de 2,91 $.

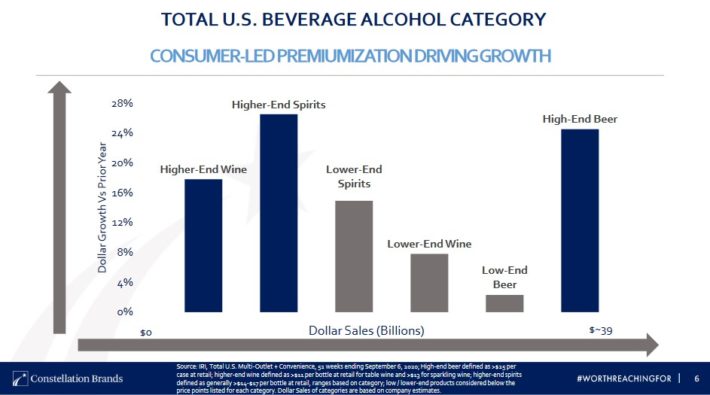

La société a retiré ses prévisions pour l’ensemble de l’année, comme l’ont fait de nombreuses autres sociétés, en raison du coronavirus. Constellation devrait toutefois continuer à générer de la croissance dans les années à venir, en grande partie grâce à sa stratégie de premiumisation.

Source : Présentation aux investisseurs

L’une des plus grandes raisons de la croissance impressionnante de Constellation Brands au cours des dernières années, est sa concentration sur le segment premium, qui continue de croître. Selon l’entreprise, les taux de croissance sur le marché haut de gamme des spiritueux, du vin et de la bière sont beaucoup plus élevés que ceux des catégories à bas prix.

Les boissons alcoolisées haut de gamme sont également porteuses d’un pouvoir de fixation des prix, un facteur clé de la croissance des revenus et des bénéfices. Constellation est également en concurrence dans les trois catégories car les dépenses par consommateur sont beaucoup plus élevées pour ceux qui boivent les trois types de boissons alcoolisées. La stratégie de Constellation consiste à s’emparer de la part de marché des consommateurs les plus précieux.

Elle se développe également dans de nouvelles catégories de produits pour séduire les préférences changeantes des consommateurs. Un exemple de cela est l’acquisition en août 2017 de Funky Buddha, qui comprenait un portefeuille de bières artisanales pour ajouter une exposition au segment à forte croissance des bières artisanales sur le marché américain de la bière. En 2018, Constellation Brands a acquis Four Corners Brewing, et récemment, Constellation Brands a investi 4 milliards de dollars dans le producteur de cannabis Canopy Growth (CGC), ce qui lui donne une participation de 38 %.

Constellation Brands se négocie pour un ratio cours/bénéfice de 22,3, ce qui est supérieur à notre estimation de la juste valeur de 18,0. Une valorisation en baisse pourrait réduire le rendement total de 4,2 % par an au cours des cinq prochaines années. Nous nous attendons également à ce que l’action Constellation Brands fasse croître les bénéfices de 5 % par an au cours des cinq prochaines années, composés de la croissance des volumes, des augmentations de prix et des rachats d’actions.

En outre, l’action a un rendement de dividende actuel de 1,5 %. Constellation Brands devrait générer des rendements totaux de 2,3 % par an jusqu’en 2025, ce qui n’est pas assez élevé pour justifier une recommandation d’achat à l’heure actuelle.

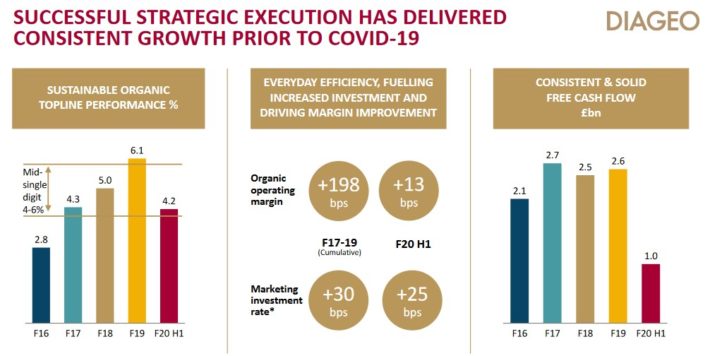

Société d’alcool n°2 : Diageo PLC (DEO)

- Rendements annuels attendus : 3,0%

Diageo puise ses racines jusqu’au 17ème siècle et la famille Haig, la plus ancienne famille de distillateurs de whisky écossais. Aujourd’hui, Diageo fabrique certaines des marques de spiritueux et de bière les plus populaires au monde, comme Johnnie Walker, Smirnoff, Captain Morgan, Baileys, Tanqueray, Guinness, Crown Royal, Ketel One, et bien d’autres. Au total, Diageo possède 20 des 100 premières marques de spiritueux au monde.

Diageo a publié ses résultats pour l’exercice 2020 le 8/4/2020. Les ventes nettes ont diminué de 8,7 % pour atteindre 13,9 milliards de dollars. Une grande partie de cette baisse a été attribuée à l’impact de COVID-19. Les ventes organiques ont diminué de 8,4 %, la croissance de 2 % en Amérique du Nord ayant été plus que compensée par la faiblesse de toutes les autres régions. L’Asie a été la région la plus faible avec une baisse des ventes de 16% tandis que l’Europe et la Turquie ont chuté de 12%.

Source : Présentation aux investisseurs

Les volumes de produits biologiques ont diminué de plus de 11 % à l’échelle de l’entreprise. Les ventes biologiques de bière ont diminué de 15 %, tandis que celles de scotch ont baissé de 17 %. Le whisky canadien a connu une croissance de 8%, mais la majorité des marques mondiales ont été plus faibles au cours du second semestre. Les ventes de Johnnie Walker ont diminué de 22%, tandis que Guinness a chuté de 16%.

Diageo a retiré 1,4 milliard de dollars d’actions au cours du premier semestre de l’année, mais a mis en pause les plans de rachat d’actions supplémentaires au cours du second semestre de l’exercice. La société avait prévu des rachats d’actions de 5,6 milliards de dollars jusqu’à l’exercice 2022.

Nous estimons une croissance annuelle des bénéfices de 8 % jusqu’en 2025, composée d’une croissance organique des revenus à un chiffre moyen, d’une expansion des marges et de la reprise des rachats d’actions.

Les actions de Diageo se négocient actuellement pour un ratio cours/bénéfice de 26,6, légèrement supérieur à notre estimation de la juste valeur à 18,3. Cela implique des rendements négatifs de 7,2 % provenant d’un ratio C/B en baisse.

Diageo verse un dividende semestriel et l’augmente régulièrement. Le dividende annuel pour l’exercice 2020 s’est élevé à 3,55 USD (1 ADR équivaut à 4 actions ordinaires), ce qui se traduit par un rendement du dividende de 2,2%.

Nous attendons 3.0% de rendement annuel pour l’action Diageo au cours des cinq prochaines années. L’action Diageo n’est pas nécessairement bon marché, car elle se négocie au-dessus de notre estimation de la juste valeur. Néanmoins, l’action devrait générer des rendements positifs grâce à la croissance des bénéfices et aux dividendes. Par conséquent, nous considérons que le titre est à conserver.

Société d’alcool n° 1 : Molson Coors (TAP)

- Rendement annuel prévu : 6,3%

Molson Coors Brewing Company a été fondée en 1873. Depuis, elle est devenue l’un des plus grands brasseurs américains. Elle possède diverses marques, notamment Coors Light, Coors Banquet, Molson Canadian, Carling, Blue Moon, Hop Valley, Crispin Cider et les marques de bière Miller.

Le 29 octobre 2020, Molson Coors a publié les résultats du troisième trimestre 2020 pour la période se terminant le 30 septembre 2020. Pour le trimestre, la société a réalisé un chiffre d’affaires de 2,75 milliards de dollars, en baisse de 3,1 % par rapport au T3 2019. Les ventes nettes ont diminué de 1,0 % en Amérique du Nord et de 12,2 % en Europe. L’Amérique du Nord a été le marché géographique le plus solide pour Molson Coors.

Source : Présentation aux investisseurs

Au cours du trimestre, Molson Coors a enregistré un bénéfice net de 342,8 millions de dollars, soit 1,58 $ par action, comparativement à une perte de 402,8 millions de dollars (- 1,86 $ par action) au trimestre précédent. Sur une base ajustée, le bénéfice net a égalé 350,8 millions de dollars ou 1,62 $ par action, comparativement à 321,2 millions de dollars ou 1,48 $ par action au T3 2019.

La société a retiré ses prévisions pour l’ensemble de l’année au milieu de l’incertitude entourant la pandémie, et a également suspendu sondividende.

Molson Coors a pris du retard sur les tendances de l’industrie de la bière aux États-Unis, plus précisément sur le boom de la bière artisanale. Les petites brasseries qui produisent des bières artisanales connaissent une forte croissance. Molson Coors a un groupe relativement restreint de bières artisanales dans son portefeuille, ce qui explique en grande partie son manque de croissance ces dernières années. La société se concentre sur la croissance de ses marques principales une fois de plus, en investissant dans ses marques existantes et en faisant des acquisitions.

Molson Coors a l’une des valorisations les plus attrayantes des principales actions d’alcool. L’action Molson Coors se négocie pour un ratio cours/bénéfice de 12,5, sur la base d’estimations du bénéfice par action 2020 de 3,60 dollars. Nous considérons la juste valeur comme un ratio cours/bénéfices de 14,0, ce qui signifie que l’action Molson Coors pourrait générer des rendements de 2,3 % par an uniquement grâce à l’expansion de son multiple d’évaluation.

En outre, nous nous attendons à ce que Molson Coors génère une croissance annuelle des bénéfices de 4 % par an, ce qui donne des rendements totaux attendus de 6,3 % par an. Nous ne recommandons pas l’action aux investisseurs à revenu, car la société a suspendu son dividende.

Pensées finales

Le marché boursier a été extrêmement volatil pour commencer 2020. De nombreuses valeurs liées à l’alcool ont été durement touchées lors du déroulement de la crise du coronavirus, mais certaines sont remontées de manière significative ces dernières semaines. Pour les investisseurs de valeur et de revenu, la reprise des actions d’alcool a réduit le nombre d’opportunités d’achat en raison de la hausse des valorisations et de la baisse des rendements des dividendes.

Pour autant, les meilleurs fabricants d’alcool au monde ont des marques fortes et génèrent des flux de trésorerie élevés qui sont utilisés pour les investissements de croissance ainsi que pour les retours en espèces aux actionnaires.

Il est également précieux pour les investisseurs que les actions d’alcool soient susceptibles d’être parmi les plus performantes si une récession se produit. La consommation de boissons alcoolisées restera stable – et pourrait même augmenter – en cas de récession. Un redressement durable du coronavirus serait un avantage majeur pour les plus grands fabricants d’alcool.