De onlangs aangenomen SECURE Act voorziet in veel wijzigingen in pensioenrekeningen, evenals enkele belastinggerelateerde items.

Eén verandering heeft invloed op de “kiddie-belasting”, die van toepassing is op de onverdiende inkomsten van minderjarigen die worden gegenereerd binnen custodial UTMA- of UGMA-rekeningen. Niet-verdiende inkomsten boven een bepaalde drempel – $ 2.200 voor 2019 (en 2020) – zijn onderworpen aan de kiddie-belasting. De belasting was bedoeld om te voorkomen dat gezinnen beleggingen aanhouden op naam van een minderjarige om belasting te vermijden of te beperken.

Tot 2018 paste de kiddie-belasting het marginale belastingtarief van de ouder toe op onverdiende inkomsten boven de drempel. De doorvoering van de Tax Cuts and Jobs Act (TCJA) bracht wijzigingen aan om de kiddie-belasting te baseren op hetzelfde belastingschema dat van toepassing is op trusts en landgoederen.

Voor 2020 en later keert de nieuwe wet de kiddie-belasting terug naar de vorige methode van toepassing van het marginale belastingtarief van de ouder.

Belastingbetalers hebben de mogelijkheid om een van beide methoden toe te passen – het belastingtarief dat is gekoppeld aan trusts en landgoederen, of het marginale belastingtarief van de ouder voor belastingjaren 2018 en 2019. Een belastingplichtige die de methode voor 2018 wil wijzigen, zou een gewijzigde belastingaangifte moeten indienen. Voor belastingbetalers die bewaarrekeningen hebben en in de komende maanden 2019 belastingen indienen, zal een belangrijke beslissing zijn welke methode te gebruiken.

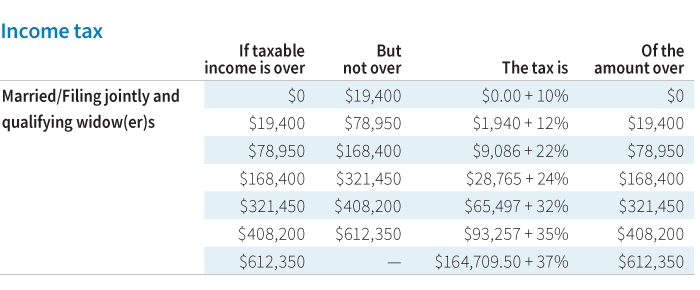

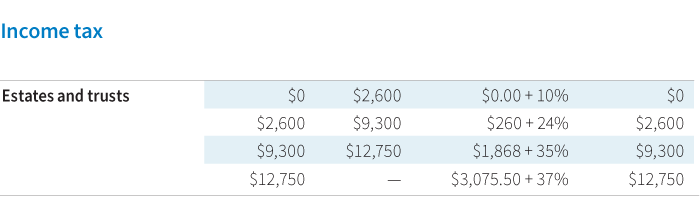

Voor belastingjaar 2019, hier is een vergelijking van het trust / nalatenschap belastingtarief schema vs. married filing jointly tax schema:

Bij het vergelijken van de twee belastingberekeningsopties voor 2019, zijn hier enkele overwegingen:

- Parenten die al onder het hoogste marginale belastingtarief vallen, of lagere bedragen aan onverdiende inkomsten hebben die onderworpen zijn aan de kiddie-belasting, kunnen het trust- en landgoedbelastingschema gunstiger vinden

- Parenten in een lagere tot gematigde belastingschijf met grotere bedragen aan onverdiende inkomsten die onderworpen zijn aan de kiddie-belasting, kunnen vinden dat het gebruik van hun eigen marginale belastingschijf (vs. de belastingschijven voor trusts en nalatenschappen) voordeliger kan zijn

- Gezien de complexiteit rond de berekening van de kinderbelasting, is het van cruciaal belang om samen te werken met een belastingdeskundige die elk scenario kan doorrekenen om de beste optie te bepalen

Planningsoverwegingen voor belastingvermindering

Afhankelijk van het bedrag aan onverdiende inkomsten, kunnen ouders een financieel adviseur raadplegen voor strategieën om de belastingimpact te verminderen. Ouders kunnen bijvoorbeeld de onderliggende beleggingen willen wijzigen en andere selecteren die mogelijk niet zoveel inkomsten of dividenden genereren die aan de belasting zijn onderworpen.

Als de fondsen worden gespaard voor onderwijs, kunnen ouders overwegen de rekening over te dragen aan een 529 college-spaarplan, waar de winst belastingvrij groeit. Ook uitkeringen voor in aanmerking komende onderwijsuitgaven zijn niet aan belasting onderworpen. Er zijn specifieke regels van toepassing op activa in een 529-plan dat afkomstig is van een bewaarrekening, dus het is van cruciaal belang om een financieel adviseur of belastingdeskundige te raadplegen.