Se você tem explorado diferentes formas de criar renda passiva, você já deve saber sobre os muitos benefícios do investimento imobiliário. Afinal de contas, os bens imóveis são um dos mais populares casais de médicos e por bons motivos.

Se você tem explorado diferentes formas de criar renda passiva, você já deve saber sobre os muitos benefícios do investimento imobiliário. Afinal de contas, os bens imóveis são um dos mais populares casais de médicos e por bons motivos.

A capacidade de criar riqueza geracional e fluxo de caixa que substitui a necessidade do seu trabalho diário é definitivamente possível usando este veículo. Na verdade, nós criamos nosso grupo no Facebook, Passive Income Docs, para que as pessoas pudessem compartilhar essas histórias entre si.

Eu já mencionei anteriormente as melhores maneiras de ganhar dinheiro através do investimento em imóveis. Como um resumo rápido, as quatro principais maneiras de fazer isso são:

- Apreciação – O imóvel sobe de valor com o tempo.

- Fluxo de caixa – O imóvel pode ser uma fonte de fluxo de caixa recorrente mensal.

- Pagamento da hipoteca – Sua hipoteca é paga pelo seu inquilino aumentando a quantidade de capital que você tem no imóvel.

E por último mas não menos importante (e o tópico do post de hoje):

4. Impostos

Eu já toquei em alguns desses benefícios fiscais no passado, mas eu gostaria de elaborar um pouco mais – já que estamos nos aproximando do fim desta temporada fiscal. Claro que a lei fiscal é complicada, mas para este posto, vou tentar quebrar algumas das maneiras que você pode usar estes benefícios em seu benefício.

Disclaimer: Eu não sou um profissional de impostos e você deve sempre consultar o seu CPA ou profissional de impostos antes de tomar qualquer decisão.

Ganhos de capital

“Ganhos de capital” são simplesmente os lucros que você recebe com a venda de um imóvel. Tal como qualquer outro ganho, está sujeito a ser tributado. No entanto, dependendo de alguns fatores, é tributado de forma diferente e sabendo quais são essas formas diferentes, você pode ser capaz de trabalhar as coisas em seu favor.

Ganhos de capital de curto e longo prazo

Dependente do período de tempo em que você detém o investimento antes de vendê-lo, esses ganhos de capital podem ser classificados como de curto prazo (menos de um ano) ou de longo prazo (um ano ou mais).

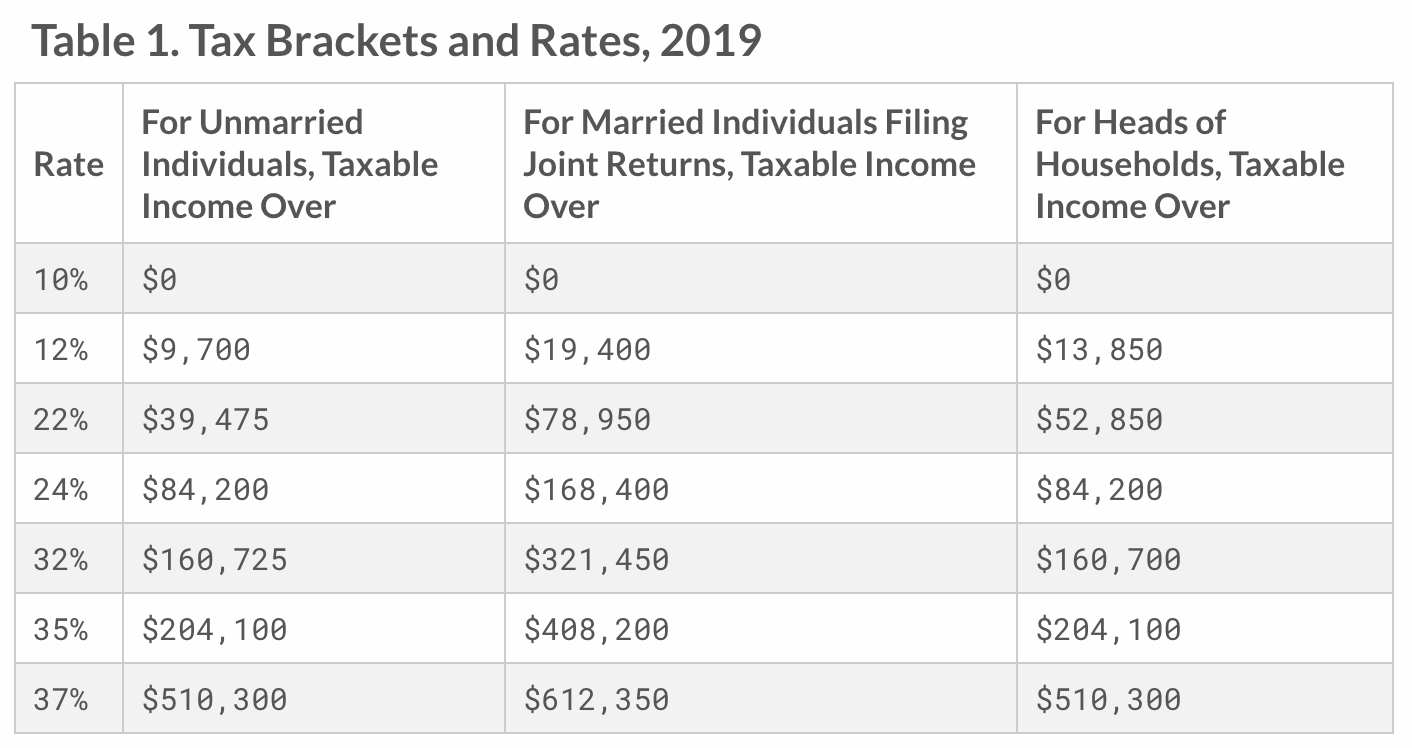

Ganhos de capital de curto prazo são tributados como renda ordinária, portanto depende de qualquer escalão de imposto que você seja. Para o médico típico, isto normalmente nos coloca em um dos escalões mais altos, que poderia ser de 35% ou 37%. Aqui está uma rápida atualização sobre os atuais escalões de impostos.

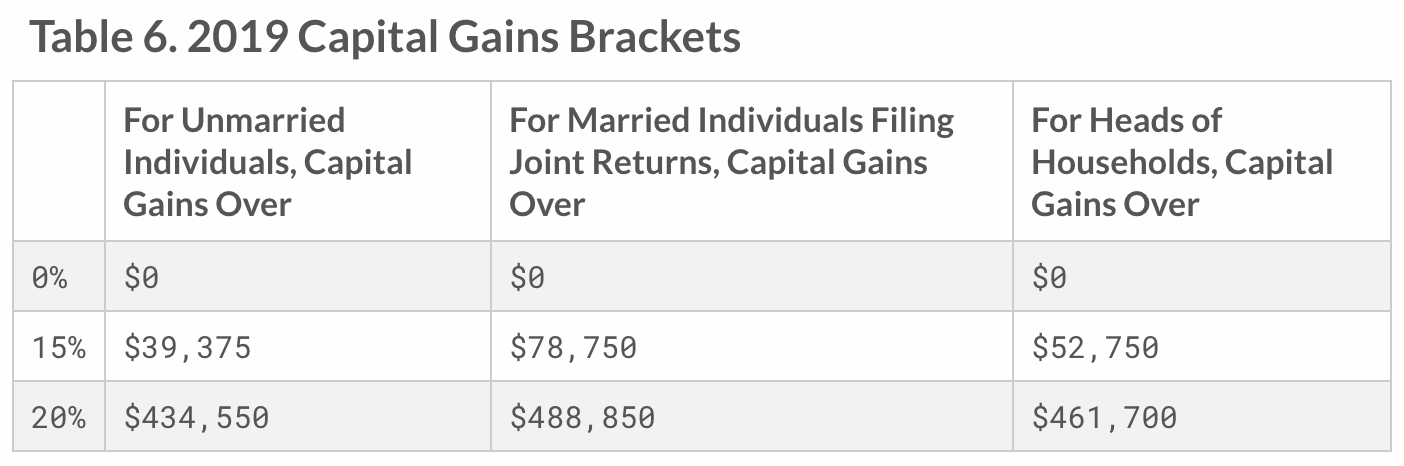

No entanto, os ganhos de capital a longo prazo caem num dos três baldes, dependendo do rendimento e do seu estado civil. Veja a tabela abaixo.

Então, com tudo isso em mente, digamos que vendeu um imóvel alugado por um lucro de $450.000. Como um casal de casais que se apresentam conjuntamente, você estaria pagando um imposto sobre ganhos de capital de 15% sobre esse lucro, o que equivale a $67.500. Compare isto com se você tivesse que pagar os 35% normais. Se você estiver nessa faixa de imposto, você pagaria $157.500 – uma diferença de $90.000!

Para se beneficiar ao máximo das reduções nos ganhos de capital, paga-se para estar na faixa de longo prazo.

Benefício Fiscal de Exclusão de Ganhos de Capital para Casa

Se você possui e usou um imóvel como sua residência principal durante pelo menos dois dos últimos cinco anos antes de vendê-lo, você é elegível para esta exclusão.

Esta exclusão de acordo com o IRS declara que “se você tiver um ganho de capital com a venda de sua casa principal, você pode se qualificar para excluir até $250.000 desse ganho de sua renda, ou até $500.000 desse ganho se você apresentar um retorno conjunto com seu cônjuge”

Aqui está um exemplo simples. Digamos que você é casado e comprou uma casa por $500.000. Viveu nela durante dois anos, depois alugou-a durante os últimos três anos e decidiu vendê-la. Vendeu-a por $1.000.000, deixando-te com um lucro de $500.000. Bem, você se qualifica sob a exclusão para receber esse lucro completamente livre de impostos. Se você é um profissional de alta renda em uma faixa de imposto mais alta, isso pode ser uma economia significativa.

Sem Auto-emprego ou impostos FICA pagos sobre a renda de aluguel

Renda de aluguel não está sujeita à previdência social e impostos Medicare. Dependendo se você é empregado ou autônomo, você poderia estar pagando de 7,65% a 15,3% para este imposto FICA sobre outros rendimentos. O imposto é no valor de 15,3% e é dividido 50/50 entre o empregador e o empregado. Se você é autônomo, no entanto, e não tem empregador, você é responsável pela totalidade dos 15,3%, e isto é conhecido como imposto sobre o trabalho independente.

Again, isto pode depender de como você classifica o seu trabalho independente (exemplo S vs C), mas que 15,3% pode ser uma quantia significativa. Isto só serve para mostrar que todos os rendimentos não são tratados da mesma forma. É uma razão para pressionar por fontes de renda mais passivas – particularmente aquelas designadas como tais aos olhos do IRS.

Depreciação

Outra grande dedução é a depreciação, pela qual o IRS permite que você deduza o custo de itens de negócios que têm um “prazo de validade”, como o próprio edifício. Alguns podem considerar isto o benefício fiscal mais poderoso de investir em imóveis.

Over o tempo, o imóvel em que você investiu vai começar a se decompor. Felizmente, você está autorizado a amortizar os imóveis que produzem renda com base no desgaste.

Como funciona?

Primeiro, você tem que determinar o valor do edifício real além do terreno e depois dividir esse valor pela vida útil do imóvel. De acordo com o IRS, essa vida útil equivale a um número, que é 27,5 para um imóvel residencial e 39 para um armazém/imóvel comercial. Então, você deduz esse valor exato a cada ano.

Por exemplo, se o seu imóvel de aluguel (o próprio prédio) está avaliado em $500.000, você dividiria esse valor por 27,5 anos (~$18.000). Agora, você pode deduzir $18.000 como uma despesa de depreciação a cada ano por 27,5 anos. Esta dedução permite que você informe um lucro menor ao IRS, reduzindo assim o montante que você deve em última instância em impostos. Desta forma, você pode compensar os ganhos.

Normalmente, se você mostrar uma perda no papel como resultado da depreciação, você só pode usá-la para compensar os ganhos passivos de outras propriedades ou investimentos. Mas se o seu rendimento bruto ajustado modificado for inferior a $100.000, então você pode compensar $25.000 do seu rendimento. Caso contrário, se houver um excesso de perda, você terá que transportá-lo para o próximo ano.

Existem duas exceções a isso: 1) Você pode deduzir todas as perdas de renda passivas acumuladas contra a renda não passiva no ano em que vender o imóvel alugado. Ou, 2) Se você ou o seu cônjuge se qualificam como profissionais do ramo imobiliário, você é capaz de compensar a renda ativa. Esta é uma ferramenta muito poderosa e algo que os meus amigos por trás da SemiRetiredMD utilizam. Também planeio fazer o mesmo este ano (e reportar!).

1031 Exchange

The 1031 Exchange é nomeado por causa de onde se encontra no código fiscal do IRS (Secção 1031). Ela estabelece que o contribuinte pode diferir o reconhecimento dos ganhos de capital e do correspondente imposto de renda federal na troca de certos tipos de propriedade, incluindo imóveis. O que isso significa em termos simples é que o imposto sobre ganhos de capital só é pago na venda de um imóvel, sem troca. Caso contrário, esses impostos são diferidos.

Esta dedução é valiosa para os investidores porque você pode rolar os ganhos de capital de uma propriedade de investimento para outra e evitar ser tributado até que você venda sua propriedade.

Existem algumas regras específicas, no entanto. Primeiro, a propriedade de substituição deve ser igual ou maior que a propriedade existente. Segundo, a troca deve ser por um bem (por exemplo, um fundo de investimento imobiliário). Terceiro, a propriedade precisa ser “mantida para uso produtivo em um comércio ou negócio ou para investimento e pode ser trocada por uma propriedade de tipo similar”.

Se você acabar mantendo-a até sua morte, quem herdar sua propriedade não “herda” sua carga tributária. Eles recebem o imóvel de forma escalonada, ou seja, é como se tivessem comprado o imóvel pelo valor atual de mercado. Eles só pagam impostos com base nesse valor atual.

A única consideração é que os impostos sobre o patrimônio podem entrar em jogo se o seu patrimônio for maior que $5 milhões. Esta situação cairia diretamente na categoria de um “bom problema a ter”.

Emprestado Sem Impostos (Refinanciamento)

Se você refinanciar, você é capaz de tomar emprestado contra a valorização e o aumento do patrimônio de uma propriedade livre de impostos. Você pode então usar esses fundos para outros investimentos e adquirir mais (unidades se esse for o seu objetivo).

Por exemplo, digamos que você comprou um prédio de apartamentos por $500.000. O imóvel agora vale $1 milhão. Você faz um levantamento de refinanciamento e retira $500.000 para colocar na compra do próximo prédio. Esta é uma situação livre de impostos, e que você pode utilizar para continuar crescendo seus fluxos de renda passiva sem pagar mais impostos.

Zonas de Oportunidade

Esta é um pouco nova e faz parte da Lei de Redução de Impostos e Empregos de 2017. Zonas especiais ao redor dos Estados Unidos foram designadas como “Zonas de Oportunidade” e o governo está tentando estimular o crescimento e o investimento nessas áreas. Eles decidiram fazê-lo principalmente através de incentivos fiscais.

I go deeper into the benefits in my post Investing in Opportunity Zones: Do que se trata esta incrível oportunidade? No entanto, em essência, é uma oportunidade de adiar ainda mais o pagamento de impostos sobre os ganhos por quase 10 anos, bem como colocar esses ganhos para trabalhar e não ser tributado sobre os lucros obtidos.

Pode ser um tremendo incentivo que as pessoas estão apenas descobrindo como tirar proveito. Na verdade, zonas de oportunidades de investimento estão surgindo por toda parte e eu acho que você vai ver mais delas com o passar do ano.

Conclusão

Se você começou a investir em imóveis, seja através de crowdfunding ou outras estratégias de renda passiva, compensa saber sobre os muitos benefícios fiscais como esses. Você deve ter ouvido dizer que não deve deixar o “rabo do imposto abanar o cão”, ou seja, não deve tomar decisões de investimento baseadas nos benefícios fiscais.

No entanto, em imóveis, os benefícios fiscais são muitas vezes tão poderosos se usados corretamente que faz sentido tomar decisões de investimento com eles em mente.

Obviamente, ter um bom CPA pode tirar muito desse peso dos seus ombros. Mas saber o que há lá fora não só facilita as coisas para você vir de impostos, como também o torna um investidor mais experiente.