Das kürzlich verabschiedete SECURE-Gesetz sieht zahlreiche Änderungen für Altersvorsorgekonten sowie einige steuerliche Aspekte vor.

Eine Änderung betrifft die „Kindersteuer“, die für das nicht erwirtschaftete Einkommen von Minderjährigen auf UTMA- oder UGMA-Konten gilt. Unverdientes Einkommen über einem bestimmten Schwellenwert – 2.200 Dollar für 2019 (und 2020) – unterliegt der Kindersteuer. Die Steuer sollte Familien daran hindern, Anlagen im Namen eines Minderjährigen zu halten, um die Besteuerung zu vermeiden oder einzuschränken.

Bis 2018 wurde bei der Kindersteuer der Grenzsteuersatz der Eltern auf nicht verdientes Einkommen oberhalb der Schwelle angewandt. Mit der Verabschiedung des Tax Cuts and Jobs Act (TCJA) wurden Änderungen vorgenommen, um die Kindersteuer auf denselben Steuerplan zu stützen, der auch für Treuhandgesellschaften und Nachlässe gilt.

Für das Jahr 2020 und darüber hinaus kehrt das neue Gesetz die Kindersteuer zur früheren Methode der Anwendung des Grenzsteuersatzes der Eltern zurück.

Steuerzahler haben die Möglichkeit, eine der beiden Methoden anzuwenden – den mit Treuhandgesellschaften und Nachlässen verbundenen Steuersatz oder den Grenzsteuersatz der Eltern für die Steuerjahre 2018 und 2019. Ein Steuerpflichtiger, der die Methode für 2018 ändern möchte, müsste eine geänderte Steuererklärung einreichen. Für Steuerzahler, die Depotkonten besitzen und in den nächsten Monaten ihre Steuern für 2019 einreichen, wird eine wichtige Entscheidung darin bestehen, welche Methode zu verwenden ist.

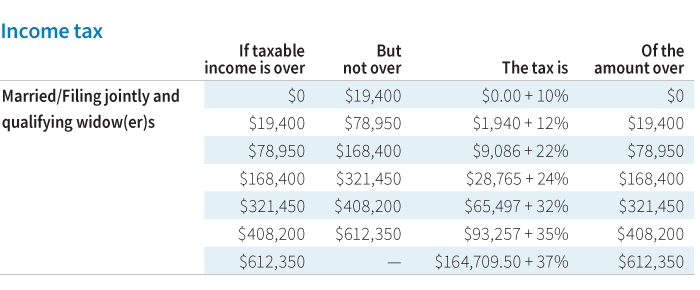

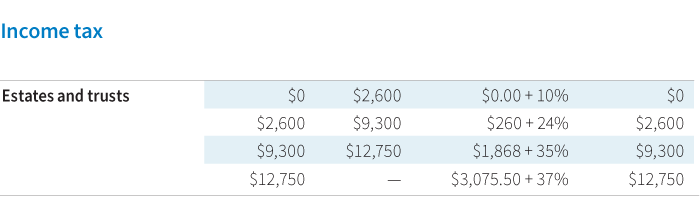

Für das Steuerjahr 2019 ist hier ein Vergleich des Steuersatzes für Trusts und Nachlässe mit dem Steuersatz für Verheiratete.

Wenn Sie die beiden Steuerberechnungsoptionen für 2019 vergleichen, sollten Sie einige Überlegungen anstellen:

- Eltern, die bereits dem höchsten Grenzsteuersatz unterliegen oder geringere Beträge an unverdienten Einkünften haben, die der Kiddie Tax unterliegen, könnten die Treuhand- und Erbschaftssteuertabelle als vorteilhafter empfinden

- Eltern in einer niedrigeren bis mittleren Steuerklasse mit größeren Beträgen an unverdienten Einkünften, die der Kiddie Tax unterliegen, könnten feststellen, dass die Verwendung ihrer eigenen Grenzsteuerklasse (im Gegensatz zu den Steuerklassen für Trusts und Erbschaftssteuer) (im Gegensatz zu den Steuerklassen für Trusts und Nachlässe) vorteilhafter sein kann

- Aufgrund der Komplexität der Berechnung der Kindersteuer ist es wichtig, mit einem Steuerfachmann zusammenzuarbeiten, der jedes Szenario berechnen kann, um die beste Option zu ermitteln

Überlegungen zur Steuerminderung

Abhängig von der Höhe des nicht erzielten Einkommens sollten Eltern einen Finanzberater konsultieren, um Strategien zur Minderung der steuerlichen Auswirkungen zu finden. So könnten die Eltern beispielsweise die zugrunde liegenden Anlagen ändern und andere wählen, die weniger steuerpflichtige Erträge oder Dividenden erwirtschaften.

Wenn die Gelder für die Ausbildung gespart werden, können die Eltern erwägen, das Konto auf einen 529 College-Sparplan zu übertragen, bei dem die Erträge steuerfrei wachsen. Auch Ausschüttungen für qualifizierte Bildungsausgaben würden nicht besteuert werden. Für Vermögenswerte in einem 529-Plan, die aus einem Depotkonto stammen, gelten besondere Regeln, weshalb es wichtig ist, einen Finanzberater oder Steuerfachmann zu konsultieren.